Schnellcheck Geldanlage. Wir sehen uns heute zwei konkrete Verträge aus unserer Community an und durchleuchten sie in einem dreistufigen Schnellcheck.

More...

Übersicht

- Die Gesellschaft

- Rechtliche Aspekte

- Die Substanz

Der Schnellcheck soll dir helfen zu verstehen, was da eigentlich in deinem Vertrag drin ist.

Manchmal hat man nämlich schnell Mogelpackungen, denkt beispielsweise: Ich habe einen Fondsanbieter, ich habe Aktienfonds. Dann sind es plötzlich jedoch andere Dinge. Das schauen wir uns heute einmal an. Wir haben zwei Zuschriften aus unserer Community. Sie hatten mich um Feedback per E-Mail gebeten. Sie sind also VIP Abonnenten. Das heißt, da kannst du Fragen an mich stellen.

Schauen wir uns hier die E-Mail von Thomas und der Canada Life an! Er schreibt hier: Ich habe einen fondgebundenen Rentenplan in Form einer Direktversicherung über meinen Arbeitgeber. Es handelt sich um UWP-Fonds der Canada Life. Dann hier: Ich dachte eigentlich unbedenklich- kanadisches Topunternehmen, Toprankings, hoher Aktien- und Unternehmensanleihen-Anteil, ganz wenig in Deutschland investiert, Europaanteil zusammen auch gering. Er freut sich auf eine Einschätzung. Ihr dürft gerne das als Beispiel für den Freitagsbeitrag verwenden.

Thomas, das machen wir hiermit auch! Schauen uns diesen Vertrag einmal genauer an!

1. Die Gesellschaft

Machen wir erstmal Kurzcheck Gesellschaft!

Canada Life ist ein renommierter Anbieter, steht insgesamt gut da. Wobei man hier dazu sagen muss: Angelsächsische Versicherer haben einen guten Ruf. Wir haben jedoch auch den Fall gesehen, das war im Jahr 2009/2010 – Finanzmarktkrise, dass die Standard Life Probleme bekommen hat. Das hat dazu geführt, dass Versicherte auf Leistungen teilweise verzichten mussten.

Angelsächsische Anbieter haben zwar einen guten Ruf. Aber es gab hier auch schon Fälle, wo sie in Schieflage geraten sind. Und wo dann nicht das ausgezahlt wurde, was ursprünglich versprochen wurde. Woher soll es auch kommen? Wenn das Geld einfach nicht mehr da ist, dann ist es nicht mehr da. Was wird dort eigentlich genau gemacht?

2. Rechtliche Aspekte

Rechtliche Einschätzung. Wir haben hier eine Direktversicherung - unabhängig von dem, was jetzt herauskommen wird, Thomas hat nicht die Möglichkeit an dieses Geld ranzukommen.

Bei einer Direktversicherung hast du nicht die Möglichkeit den Vertrag zu kündigen. Es sollte wirklich gut investiert sein.

3. Die Substanz

Das sehen wir uns jetzt in der Substanz-Analyse an.

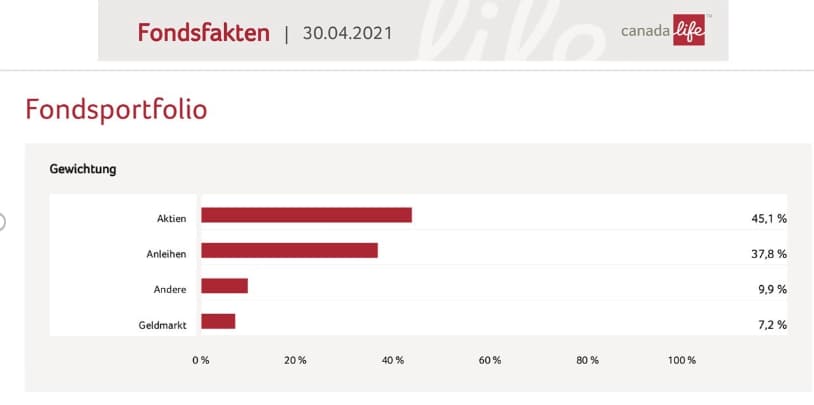

Gewichtung der Bestandteile des Versicherungsfonds

Fonds-Portfolio sehen wir, was ist eigentlich konkret drin? Wir sehen 45 % Aktien. Wir sehen hier: Anleihen, andere und Geldmarkt. Überwiegend ist nicht in Aktien investiert, sondern vor allem in Anleihen und Geldmarkt. Wir wissen aber nicht genau was. Es könnten auch Immobilien beispielsweise sein. Auf jeden Fall mit Geldmarktpapieren, was auch festverzinslich ist. Wir sehen also: Knapp die Hälfte in festverzinslichen Wertpapieren.

Ich persönlich würde im aktuellen Umfeld nicht in festverzinsliche Papierwerte investieren. Doch: Du bist selbst dein bester Berater. Sondern ich sage immer das, wonach ich handele, oder wonach ich gehen würde. Auch in dieser Situation. Mir persönlich würde das überhaupt nicht schmecken. Festverzinslich? Die Inflation wird letztendlich daran nagen. Und diese ist bereits höher, als was wir festverzinslich bekommen. Denn der Zinssatz ist im Prinzip mehr oder weniger gleich bei 0.

Die Verluste sind also bereits garantiert! Jetzt müsste man hier die genaue Struktur anschauen. Aber wenn es den Euro einmal nicht mehr geben sollte... Dann ist es natürlich auch ungünstig. Ich formuliere es einmal vorsichtig für diesen festverzinslichen Anteil. Der Rest aber, knapp die Hälfte, ist immerhin in Aktien, in wirklichen Substanz- und Sachwerten.

Das ist jetzt die Frage: Reicht das für dich aus? Das ist für dich dann Entscheidungsgrundlage, dass du weißt: Ich habe jetzt knapp die Hälfte festverzinslich, die Hälfte in Aktien. Was mache ich jetzt mit dieser Information? Weil du entscheiden musst: Was macht man jetzt damit?

Rechtlich gesehen kannst du diesen Vertrag nicht kündigen. Aber du könntest eine Beitragsfreistellung beantragen oder bspw. einen anderen Anbieter wählen. Wir sollten uns aber dann auch bewusst sein, die haben natürlich neue Gebühren. Die fallen vor allem in den ersten Jahren an.

Rahmenverträge bei Unternehmen sind hier interessanter, weil die Gebühren deutlich geringer sind. Bei Einzelverträgen, wo man einfach bei einem x-beliebigen Versicherungsvermittler ist, sind diese Gebühren in der Regel relativ hoch.

Überlege wirklich: Passt dieser Vertrag auch zu dir? Gerade wenn du dir sehr unsicher bist, ob du bei diesem Arbeitgeber noch länger bleiben möchtest...Vielleicht gibt es ihn auch nicht mehr. Vielleicht macht dir der Job keinen Spaß. Vielleicht hast du innerlich schon gekündigt. Dann solltest du erst recht keinen neuen Vertrag abschließen. Weil da die Gebühren am Anfang sehr stark durchschlagen.

Da wir in diesem Fall eine betriebliche Förderung durch Steuervorteile, Sozialversicherung etc. haben, sind hier die Nachteile „verschmerzbar“. Man kann hier auf jeden Fall noch dazu sagen: Ich sage jetzt ganz vereinfacht: Von 100 € Brutto-Beitrag fehlen letztendlich 50 €. Ganz vereinfacht, wenn man das im Durchschnitt sieht. Das heißt, man hat einen sehr hohen Förderanteil. Dass jetzt hier die Hälfte an festverzinslichem Anteil drin ist, ist von dem her verschmerzbar. Es ist dennoch keine ideale Situation.

Das Ideale ist, wenn man hier beispielsweise einen gut aufgestellten deutschen Versicherer hat. Die dann auch einfach freie Möglichkeit haben, wo man dann frei Fonds auswählen kann. Das wäre das Optimum.

Ein lachendes Auge, ein weinendes Auge. Nicht optimal, aber es ist zumindest jetzt auch kein absoluter Beinbruch.

Schauen wir uns die zweite Situation an! Andrea hat nämlich einen Riester-Vertrag bei der DWS. Das ist ein renommierter Anbieter. Wir gehen gleich auf die Gesellschaft ein und rechtliche Aspekte. Andrea hat hier geschrieben. Jetzt zu den Zahlen, Daten, Fakten, hier Riester. Thorsten, ich bin dir sehr dankbar, dass du drüber schaust.

1. Die Gesellschaft

Jetzt schauen wir uns an: Was hat Andrea hier genau?

DWS- sehr gute, solide Gesellschaft. Sehr guter Fondsanbieter. Die haben vor vielen Jahren die DWS-Riesterrente Premium und auch ein zweites Riester-Produkt auf den Markt gebracht und sich unter den unabhängigen Vermittlern ein tolles Feld erobert. Und auch hier ein gutes Produkt. Wir haben eine sehr hohe Aktienquote etc. Wie das aktuell aussieht?

2. Rechtliche Aspekte

Schauen wir uns einmal den rechtlichen Bereich an!

Ein Nachteil bei Riester ist, es muss eine Beitragsgarantie gestellt sein, auch für Fondsanbieter. Anbieter von Riester, die voll ins Festverzinsliche hineingehen, schauen wir uns grundsätzlich nicht an. Ich würde eine Kapitallebensversicherung nicht machen. Du bist damit voll im festverzinslichen Bereich. Dazu habe ich bereits einiges gesagt, aber: Es gibt auch Fondsanbieter bei Riester. Man hat diese Wahl.

Jetzt schauen wir uns die Fondsanbieter an. Wir haben ein Beispiel hier von der DWS. Denn bei Riester haben wir eine Beitragsgarantie. Was machen die Gesellschaften und auch die Fondsanbieter dann? Die sagen: Wir machen einen Teil festverzinslich und einen Teil dann eben in Aktien. Das Blöde ist jetzt nur: da die festverzinslichen Papiere im Prinzip keine Verzinsung mehr abwerfen, geht der Anteil nach oben. Die Aktienquote ist viel niedriger als beispielsweise noch bei Anbietern vor 5 oder vor 10 Jahren.

3. Die Substanz

Jetzt schauen wir uns an, wie das aktuell hier bei diesem Vertrag und der DWS aussieht.

Übersicht Anteile Riester Fonds DWS

Hier haben wir links auch schon ein Ausrufezeichen von Andrea. Wir sehen hier DWS Vorsorge Premium. Das ist der Aktienfond der DWS. Das heißt, der Preis je Anteil, also Fondspreis 150,80 €. Ähnlich wie der Aktienpreis. Anteile 0,95. Wert 143 € sind dort investiert. 0,9 % am Gesamtvermögen. Dann, DWS Vorsorge Rentenfonds 10 Jahre: 214 x 51 Anteile = 11.118 €, 71 %. Dann haben wir hier 4.357 €, also 27,9 % Rentenfonds, der dauert 15 Jahre.

Über 99 % dieses Vertrags sind festverzinslich. Das ist nicht besonders gut im aktuellen Umfeld. Das heißt, dass man nach Inflation im Minus sein wird. Das ist bereits absehbar. Wir haben noch die Förderung - Das ist noch der Vorteil.

Nichtsdestotrotz, wir sehen hier - die eigentliche Geldanlage wirft im Prinzip überhaupt keine Rendite ab. Was du mit dieser Information machst musst du selbst entscheiden. Du kannst hier nichts entscheiden, weil du nicht auswählen kannst: Ich möchte jetzt gerne eine Aktienquote von 50 % oder noch besser 75 % oder gar 100 % haben. Die DWS wird es nicht machen, weil sie nämlich das Risiko der Beitragsgarantie trägt. Es ist grundsätzlich verständlich, dass sie es nicht machen. Es ist aber auch kein wirklicher Trost. Derjenige, der es ausbaden muss, ist in dem Fall die Andrea. Weil die Geldanlage keine wirkliche Rendite mehr bringt.

Ich kann dir nur sagen, was ich machen würde, wenn ich Besitzer von diesem Vertrag wäre: Ich würde diesen kündigen.

Ich würde in Kauf nehmen, dass dann die Steuervorteile zurückgezahlt werden müssen, die wir vielleicht schon über 10 Jahre erhalten hatten, je nachdem wie lange dieser Vertrag läuft. Die Zulagen, die auch auf dem Vertrag sind, müssten ebenfalls zurückbezahlt werden. Das was übrig bleibt ist vermutlich ein ganz guter Verlust. Ich persönlich würde sagen: lieber ein Ende mit Schrecken als ein Schrecken ohne Ende. Es ist bereits absehbar, dass dieser Vertrag nicht wirklich etwas bringen kann und wird.

Ausnahmefall bei Riester und deswegen auch immer individuell zu betrachten. Es gibt manchmal Verträge, bei denen man beispielsweise nur 60 € einbezahlt. Dann gehen sehr viele Zulagen der ganzen Kids dazu. Das ist natürlich eine andere Geschichte. Da hat man wirklich einen extrem niedrigen Beitrag, aber sehr viele Zulagen. Dann finde ich, ist das in Ordnung, denn die Hoffnung stirbt zuletzt, dass das auch alles einigermaßen so funktioniert und dass man wieder was zurückbekommt. Ansonsten würde ich persönlich meine Geldanlage lieber in den freien Bereich hineinstecken.

Es gibt sehr viele interessante Anlagemöglichkeiten wie Immobilien, Aktien, Edelmetalle. In Fremdwährungen kann man investieren, in Holz, in Diamanten, in Kunst usw...

Es gibt sehr viele Möglichkeiten, bei denen man wirkliche Substanz und Sachwerte hat, was nicht von einem Schuldversprechen Dritter abhängt. Letztendlich ist eine Anleihe in festverzinsliche Papiere nur ein Schuldversprechen Dritter. Auf jeden Fall Rendite ist im Prinzip schon gleich 0. Vielleicht wirfst du auf deine Verträge nochmal ein Auge aus einem anderen Blickwinkel.

Schau dir immer die Substanz hinter deinen Verträgen an! Ich habe hier versucht einen Überblick zu bekommen. Hier mit unterschiedlichen Elementen aus unterschiedlichen Bereichen, sodass du einschätzen kannst: Was kann, was möchte ich eigentlich damit konkret machen?

Wir haben viele Geldanlage-Tipps und -Tricks auch bei unseren „Geldsicherheit garantiert“ Webinaren. Da findest du die aktuellen Termine auch unterhalb des Beitrags. Freue mich, wenn wir uns dort sehen.

Bis nächsten Freitag. Herzlichst dein Thorsten Wittmann®.

Damit du keinen unserer wöchentlichen Tipp-Videos wie diese verpasst, trage dich in unseren Verteiler ein:

Hier findest du unsere Links:

Geldsicherheit LIVE: https://thorstenwittmann.com/geldsicherheit-garantiert/

Freitagstipps abonnieren: https://thorstenwittmann.com/klartext/

Hier geht es zu unserem YouTube-Kanal:

►►https://www.youtube.com/user/ThorstenWittmann?sub_confirmation=1

Hier kannst du unsere Facebook-Fanpage abonnieren:

►►https://www.facebook.com/finanzenmitklartext

Hier geht es zu meinem Linkedin Profil:

►►https://www.linkedin.com/in/thorstenw1

Hier geht es zu meinem XING Profil:

►►https://www.xing.com/profile/Thorsten_Wittmann2

Hier geht es zu meinem Twitter Profil:

►►https://twitter.com/T_Wittmann

Hier geht es zu meinem Instagram Profil:

►►https://www.instagram.com/thorstenwittmann/