Was bedeutet Inflation konkret für die Wirtschaft, für Verbraucher und wie sieht die Zukunft aus?

More...

Inflation – Überblick zum Leitfaden

- Inflation – alle reden drüber, doch was bedeutet es?

- Inflation verstehen – einfach und verständlich erklärt

- Ursachen & Auswirkungen der Inflation

- Die Arten von Preisindizes

- Vorteile der Inflation

- Möglichkeiten zum Schutz vor Inflation

- Wie kontrollieren Regierungen die Inflation?

- Schlussfolgerung

- FAQs

Inflation – alle reden drüber, doch was bedeutet es?

Seit Monaten steigt die Inflation in Deutschland, aber auch in anderen Ländern wie den USA, der Schweiz, Österreich und vor allem in der Türkei. Vermutlich hast du das bereits selbst beim Einkaufen oder insbesondere beim Tanken gemerkt – es ist teurer geworden. Das ist in erster Linie ärgerlich, denn das Geld könntest du anderweitig ausgeben, sparen und investieren.

Warum Inflation jedoch mehr als nur ärgerlich ist, wie sie überhaupt erst entstehen kann, welche Konsequenzen noch auf uns zukommen werden und wie du noch vorbeugen kannst, damit du nicht dauerhaft mehr ausgeben musst, sehen wir uns in diesem Leitfaden genau an.

Eins vorweg: Es ist wichtig, Inflation zu verstehen, denn sie ist ein zentrales Thema in finanzpolitischen Entscheidungen, sie betrifft die gesamte Weltwirtschaft und hat das Potenzial, ganze Nationen und deren Wirtschaft in den Abgrund zu reißen und nicht zuletzt kostet sie viele Menschen am Ende ihr hart erarbeitetes Erspartes.

Dieser Artikel soll dir helfen, inflationäre Entwicklungen zu verstehen und deren Auswirkungen auf die Wirtschaft zu erklären. Zusätzlich geben wir Tipps, wie du dich als Privatperson gegen negative Auswirkungen der Inflation schützen kannst.

Inflation verstehen – einfach und verständlich erklärt

Inflation – Was ist das?

Als Inflation wird die allgemeine Verteuerung bzw. der Anstieg des Preisniveaus einer Ökonomie über einen bestimmten Zeitraum hinweg bezeichnet. Hörst und liest du in den Nachrichten von 5,6 % Inflation im Juni, so ist das Preisniveau im Schnitt um 5,6 % gestiegen. Verglichen werden die Preise immer mit dem gleichen Zeitraum im vorherigen Jahr.

Doch was bedeutet das konkret? Viele denken, dass Inflation nur etwas mit dem Preisniveau zu tun hat. Aber Inflation ist weitaus mehr als das. Inflation bezeichnet einen allgemeinen Preisanstieg innerhalb einer Volkswirtschaft. Dieser kann unter anderem durch einen hohen Geldzufluss, steigende Rohstoffpreise oder auch durch erwartete Preissteigerungen verursacht werden. Eine hohe Inflation kann zu einer Abwertung der Währung führen und damit zu einem Verlust an Kaufkraft.

Inflation bedeutet also einen allgemeinen Anstieg der Preise. Dabei kann es sich um die Preise für Güter und Dienstleistungen, aber auch um Immobilien- oder Aktienpreise handeln. Die Inflation wird meist durch eine Erhöhung der Geldmenge (Quantitative Easing) oder durch steigende Rohstoffkosten verursacht.

Die Grundlagen der Inflation verstehen

Eine Inflation ist die allgemeine Erhöhung des Preisniveaus. Sie entsteht, wenn zu viel Geld im Vergleich zu den Gütern und Dienstleistungen, die angeboten werden, in Umlauf ist. Jeder von uns kennt das: Alles scheint sich ständig zu verteuern - vom Kilo Tomaten über das Benzin fürs Auto bis hin zur Miete für die Wohnung. Die Inflation treibt also die Preise nach oben und erodiert so unser Erspartes bzw. Einkommen - egal ob Lohn oder Rente. Schlimmstenfalls kann es bei einer hohen Inflation auch zur Hyperinflation kommen, bei der Geld seinen Wert innerhalb kürzester Zeit verliert (Beispiele dafür sind etwa Zimbabwe 2009 oder Deutschland 1923). Wenn du Wissen möchtest wie du der Inflation entgehen kannst, dann ist unser CCC-Webinar genau das richtige für dich. Hier bekommst du eine Schritt-für-Schritt Anleitung, damit du dein Erspartes behalten wirst.

Inflation (Steigerung des Preises) lässt sich vereinfacht dargestellt mit dem Modell von Angebot und Nachfrage erklären.

Beispiel:

Wir haben das Produkt Brot und die Währung Geld. Wenn der Markt im Gleichgewicht ist, also genau das produziert wird, was die Kunden nachfragen, dann liegt der Preis bei 1 Geld pro Brot. Jetzt kommt es plötzlich zu einer ausufernden Nachfrage, weil alle gehört haben, dass Brot besonders gut für die Gesundheit ist. Die Kunden möchten also mehr Brot als die Angebotsseite liefern kann. Deshalb steigt der Preis, denn die Brote, die da sind, sind jetzt mehr wert. Der Markt strebt grundsätzlich zum Gleichgewicht. Daher werden entweder neue Wege gefunden, mehr Brot zu produzieren, oder neue Produzenten betreten den Markt, so dass wir schlussendlich wieder bei 1 Geld pro Brot landen.

Gleiches passiert, wenn plötzlich die Angebotsseite weniger Brote liefern kann, weil es zu wenige Rohstoffe gibt oder keine Transportmittel mehr da sind, um die Brote zum Kunden zu liefern. Auch hier steigt der Preis. Hält dies über einen längeren Zeitraum an und erstreckt sich über sehr viele Produkte des täglichen Bedarfs, so kommt es zur Inflation. Das generelle Preisniveau steigt also.

Dieses Beispiel hat gezeigt, welche Auswirkung die Inflation auf das Leben jedes Einzelnen hat. Die Inflation hat nicht nur Auswirkungen auf unser Konsumverhalten, sondern ebenfalls auf unser Sparverhalten. Denn, wenn du 10.000 Euro auf deinem Sparkonto hast und die Inflationsrate bei 3,1 Prozent liegt, bleiben nach zehn Jahren nur noch 7.369 Euro and Kaufkraft übrig. Du verlierst also 2.631 Euro.

Die Inflation als Indikator der Wirtschaftslage

Die Konjunkturindikatoren tragen zu der Beurteilung der konjunkturellen Entwicklung einer Volkswirtschaft bei. Man unterscheidet dabei zwischen Frühindikatoren, wie Prognosen, beispielsweise Gewinnerwartungen von Unternehmen. Die Frühindikatoren helfen zukünftige Entwicklungen in der Volkswirtschaft besser einzuschätzen. In gewisser Weise fließen Spekulationen in die Prognosen mit ein, dazu zählen auch der Aktienindex und der Geschäftsklimaindex. Präsenzindikatoren, wie das Bruttoinlandsprodukt, Lagerbestände oder Sparquoten, zeigen Auszüge aus der aktuellen Wirtschaftslage. In der Wirtschaft ist es üblich, Analysen aus Erkenntnissen aus der Vergangenheit zu ziehen. Spätindikatoren liefern Vergleichswerte, aus denen Analysen und Prognosen der wirtschaftlichen Lage erstellt werden können. Durch diese kann die konjunkturelle Entwicklung im Nachhinein beschrieben werden. Zu den Spätindikatoren zählen die Insolvenzen, die Preisniveauentwicklung, die Steuereinnahmen, die Zinsniveauentwicklung und natürlich die Inflationsrate. Neben der Inflation spielt jedoch auch eine Rückläufige Arbeitslosenzahl als Wirtschaftsindikator eine wichtige Rolle.

Die Inflation hat einen hohen Stellenwert als Spätindikator. Überhitzungen in der Wirtschaft durch zu viel Geld oder zu wenig Geld im Kreislauf deuten auf eine instabile Wirtschaft hin. Durch die Indikatoren kann also eine entsprechende Gestaltung der Konjunkturpolitik ermöglicht werden.

Inflation in Deutschland

Warum die Deutschen Angst vor Inflation haben?

Was passiert nun, wenn die Preise steigen? Nehmen wir an, du bekommst 2.000 EUR im Monat als Gehalt. Davon bezahlst du deine Wohnung, deine Lebensmittel und dein Freizeitvergnügen. Steigen nun die Preise für Sprit, Lebensmittel und Dienstleistungen, so kannst du dir für das Geld, das du hast, plötzlich weniger kaufen als im Jahr davor. Das ist für einen Monat oder zwei meist kein Problem. Doch kommt es zu einer erhöhten Inflation, wie es momentan der Fall ist, dann bleibt diese meist länger als nur ein paar Monate.

Das bedeutet, dass du dir langfristiger weniger leisten kannst, wenn nicht gleichzeitig dein Gehalt ebenfalls steigt. Das heißt, der Wert des 20-Euro-Scheins, den du heute in der Hand hältst, ist morgen zwar immer noch 20 EUR, doch er verliert an Wert, weil du dir damit nicht mehr die gleiche Menge an Dingen kaufen konntest wie vorher.

Daher hat eine erhöhte Inflation auch noch eine andere Konsequenz. Menschen verlieren das Vertrauen in die Währung. Weil die Preise immer weiter steigen, also mein Geld weniger wert ist, überlege ich, wie ich diesen Verlust vermeiden kann. Das Geld, das ich angespart habe, wird weniger wert, also bringe ich den Teil in Sicherheit, den ich zum Leben nicht brauche und kaufe damit etwas, das wertstabil ist.

Nimmt die Inflation weiter zu, hat das zur Folge, dass Menschen Geld, das sie erhalten, sofort ausgeben bzw. in andere Güter eintauschen. Sie beginnen ebenfalls, Tauschgüter oder zum Beispiel Edelmetalle eher als Bezahlung zu akzeptieren, als Papiergeld.

Und was passiert mit Dingen, die niemand haben möchte? Genau, sie verlieren weiter an Wert. Denn was ist der 20 EUR in deinem Portemonnaie letztendlich? Papier, mit einem Versprechen, dass du dafür Produkte und Dienstleistungen einkaufen kannst. Wenn dieses Versprechen nicht mehr gilt, was bleibt dann? Papier.Die Arten einer Inflation

Die Inflation ist ein wirtschaftlicher Zustand, in dem die Preise für Güter und Dienstleistungen im Laufe der Zeit steigen. Grundsätzlich kann man verschiedenste Arten von Inflation voneinander unterscheiden, doch eines haben sie alle gemeinsam: Die Inflation ist die allgemeine Erhöhung des Preisniveaus. Die durchschnittliche Inflationsrate berechnet sich als Prozentsatz der jährlichen Veränderung des Verbraucherpreisindex. Alle Inflationsarten bedeuten eigentlich nichts anderes, als dass Geld an Wert verliert.

Eine Inflation kann verschiedene Ursachen und unterschiedliche Auswirkungen auf die Wirtschaft haben. In diesem Artikel werden die sechs häufigsten Arten von Inflation beschrieben. Zu den Arten einer Inflation gehören unter anderem: die schleichende, galoppierende, offene, verdeckte, sowie die Hyperinflation.

Die drei extremsten Arten sind wohl die galoppierende Inflation, die Hyperinflation und die Deflation. Es gibt jedoch weitere Arten, wie beispielsweise die schleichende Inflation. Diese ist die häufigste Art von Inflation und bezieht sich auf einen allmählichen Anstieg der Preise über einen längeren Zeitraum. Die Hyperinflation ist eine rasante Steigerung der Preise innerhalb eines kurzen Zeitraums, die oft durch politische oder wirtschaftliche Turbulenzen verursacht wird. Eine Deflation ist ein Rückgang des allgemeinen Preisniveaus und kann sowohl natürliche als auch künstlich herbeigeführte Ursachen haben. Es gibt jedoch noch weitere Inflationsarten:

- Die nachfragebedingte Inflation ist eine Form der Inflation, bei der die Preise aufgrund einer übermäßigen Nachfrage nach Waren und Dienstleistungen steigen. Sie entsteht, wenn die Gesamtnachfrage das Gesamtangebot übersteigt. Wenn also die wirtschaftliche Nachfrage der Konsumenten nach Gütern das Angebot des Marktes übersteigt und Vollbeschäftigung herrscht, d. h. die Unternehmen nicht in der Lage sind, die überschüssige Nachfrage kurzfristig durch eine Erhöhung der Produktion zu befriedigen, werden die Preise ihrer Güter steigen. Dies führt zu einem Prozess der Inflation. Die Nachfrage kann durch private Haushalte (Verbraucherinflation), durch den Staat, durch Unternehmen (Investitionsinflation) oder durch den Rest der Welt (Importinflation) erhöht werden. Üblicherweise tritt eine nachfragebedingte Inflation auf, wenn die Wirtschaft auf Vollbeschäftigung arbeitet. Die Unternehmen erhöhen die Preise für Rohstoffe und Produkte, da mehr Konsumenten Ihre Waren kaufen, um eine höhere Gewinnspanne zu erzielen. Die vier Ursachen der nachfragebedingten Inflation sind die Haushalte, welche ihre Ausgaben, aufgrund der zuversichtlichen wirtschaftlichen Lage, erhöhen. Die Unternehmen erhöhen ihre Investitionen, was zur Folge hat, dass das Bruttoinlandsprodukt des Landes ebenfalls steigt. Durch eine Veränderung des Wechselkurses kann es dazu kommen, dass Konsumenten aus bestimmten Ländern begünstigt werden, dadurch wird die Nachfrage nach dieser Währung erhöht und es kann zu einer Inflation kommen. Aber auch die Staatsausgaben können zu der nachfragebedingten Inflation führen, indem die Wirtschaft bereits das volle Produktionspotenzial vereinnahmt.

- Schleichende Inflation: Die schleichende Inflation ist die häufigste Art von Inflation und liegt vor, wenn die Preise allmählich und kontinuierlich steigen. Diese Art der Inflation zeichnet sich durch eine besonders langsame, sowie kontinuierliche Erhöhung der Preise über einen langen Zeitraum aus. Dies ist die häufigste Art von Inflation und wird in der Regel durch eine Kombination aus steigenden Rohstoffkosten und Lohnkosten verursacht. Schleichende Inflation kann auch durch eine Reihe anderer Faktoren verursacht werden, z. B. durch eine Zunahme der Nachfrage nach Gütern und Dienstleistungen oder durch eine Verringerung der Produktivität. Schleichende Inflation hat normalerweise keine negativen Auswirkungen auf die Wirtschaft, da sie sich langsam entwickelt und Unternehmen und Verbraucher Zeit haben, sich an die steigenden Preise anzupassen.

- Offene Inflation: Offene Inflation liegt vor, wenn die Regierung beabsichtigt, durch staatliche Maßnahmen die Preissteigerungsrate zu erhöhen. Die offene Inflation ist eine Art der schleichenden Inflation, bei der die Preise offen steigen. Beispiele für offene Inflation ist Geld aus Gelddruckmaschinen oder Goldreserven, die in Umlauf gebracht werden, um den Geldwert zu verringern. Die offene Inflation hat in der Regel negative Auswirkungen auf die Wirtschaft, da sie zu hohen Produktionskosten führt und Unternehmen gezwungen sind, ihre Produkte zu rationieren oder zu stoppen.

- Die verdeckte Inflation ist eine Art der schleichenden Inflation, bei der die Preise verdeckt steigen. Eine verdeckte Inflation liegt vor, wenn es keine offizielle Erklärung für die Preissteigerungsrate gibt. Verdeckte Inflation kann durch Manipulation des Geldwerts oder durch Änderungen des Consumer Price Index (CPI) erfolgen. Die verdeckte Inflation hat in der Regel ebenfalls negative Auswirkungen auf die Wirtschaft, da sie zu hohen Produktionskosten führt und Industrie-Unternehmen gezwungen werden, die Produktion herunterzufahren.

- Galoppierende Inflation: Galoppierende Inflation ist eine schnellere Form der schleichenden Inflation und liegt vor, wenn die Preise innerhalb eines kurzen Zeitraums stark steigen. Es gibt ein rasant ansteigendes Preisniveau, was zu hohen Preisen für fast alle Güter führt. Deshalb gilt sie als sehr destruktiv für die Wirtschaft und kann zu einer Krise führen. Die galoppierende Inflation wird oft durch externe Ereignisse wie Krieg oder Naturkatastrophen verursacht.

- Hyperinflation: Die Hyperinflation ist eine extreme Form der inflationären Erhöhung der Preise, bei der die Preise extrem ansteigen. Ein Merkmal von Hyperinflationssituationen ist, dass Menschen ihr Geld so schnell wie möglich ausgeben, da es jeden Tag mehr an Wert verliert. Hyperinflationssituationen treten normalerweise nur in Ländern auf, die politisch oder wirtschaftlich instabil sind. Eine Hyperinflation hat in der Regel sehr negative Auswirkungen auf die Wirtschaft, da sie zu hohen Produktionskosten führt und Unternehmen gezwungen sind, ihre Produkte zu rationieren oder zu stoppen.

Die Hyperinflation von 1919 bis 1923 war ein einprägsames Ereignis für Deutschland, denn die extreme Art der Geldentwertung stürzte den Großteil der deutschen Bevölkerung in Armut und das Land in Chaos. Zu der Zeit bekam man für 1 Dollar 4,2 Billionen Reichsmark.

Wie wird die Inflationsrate gemessen?

Jeden Monat wird die Inflationsrate des vorherigen Monats verkündet. Gespannt warten die Wirtschaft und die Bevölkerung auf die offizielle Zahl des statistischen Bundesamts. Doch wie wird diese Zahl errechnet und was bedeutet sie konkret?

Um ein allgemeines Preisniveau zu beziffern und einzuschätzen, ob dieses sich verändert hat, müssen Produkte und Dienstleistungen betrachtet werden, die der größte Teil der Menschen alltäglich verwendet. Ob beispielsweise ein Ferrari im Vergleich zum Vorjahr plötzlich 10.000 EUR mehr kostet, interessiert den überwiegenden Teil der Bevölkerung vermutlich nicht und kann daher nicht wirklich repräsentativ in die Inflationsrate einkalkuliert werden.

Deshalb stellt das statistische Bundesamt einen sogenannten Warenkorb auf, in dem alle Produkte und Dienstleistungen enthalten sind, die der durchschnittliche Bürger zum Konsum kauft. Daraus ergibt sich der Verbraucherindex (VPI). Dieser wird mit dem VPI eines Basisjahres verglichen und die prozentuale Veränderung wird dann als Inflationsrate bezeichnet. Erstmalig wurde der Warenkorb im Jahr 1955 eingeführt, um die Preisentwicklung zu analysieren und zu beurteilen.

In diesem Warenkorb sind zum Beispiel Nahrungsmittel, Bekleidung und Kraftfahrzeuge ebenso wie Mieten, Reinigungsdienstleistungen oder Reparaturen enthalten. Berechnet wird er nach dem Inlandskonzept. Das heißt, alle Ausgaben werden berücksichtigt, die in Deutschland getätigt werden. Die Gewichtung der ausgewählten Konsumgruppe muss dabei gemäß einem bestimmten Schnitt der deutschen Bevölkerung entsprechen und die tatsächliche Verbrauchsmenge widerspiegeln. Das umfasst neben den Ausgaben von Single-Haushalten, Ehepaaren, Familien oder Rentnerehepaaren auch die Ausgaben ausländischer Touristen.

Dieser Warenkorb ist am einfachsten auf 2 Ebenen zu betrachten.

Die obere Ebene umfasst rund 650 Güterarten wie beispielsweise Salz, Kinderhose, Mobiltelefon oder Taxifahrt. Diesen Güterarten sind Gewichte zugeordnet. Die Bestandteile des Warenkorbs inklusive der Gewichtung bleiben für 5 Jahre konstant. Nach 5 Jahren wird der Warenkorb vom Statistischen Bundesamt in der Gewichtung und Zusammensetzung neu beurteilt. Warum ist dies so? Änderungen der Kaufgewohnheiten und Trends führen dazu, dass sich das Konsumverhalten der Verbraucher ändert. Auch kann sich die Produktqualität im Laufe der Zeit verschlechtern. Um diese Effekte zu berücksichtigen, werden Qualitätsbereinigungsverfahren angewendet, durch die der Warenkorb weiterhin korrekte Ergebnisse erzielt.

Für die Preisermittlung werden konkrete Einzelprodukte betrachtet. Diese konkreten Einzelprodukte stellen die untere Ebene des Warenkorbes dar. Hier muss der Warenkorb ständig angepasst werden, da Güter wegfallen, Produkte sich verändern oder neue hinzukommen.

Die Auswahl von Produkten erfolgt in Stichproben deutschlandweit und ist in sich sehr umfangreich und komplex.

Für die Messung der Preisentwicklung werden monatlich mehr als 300.000 Einzelpreise in Handels- und Dienstleistungsunternehmen manuell erfasst, sowohl in Geschäften als auch im Internet.

Für die Preismessung werden die Anschaffungspreise einschließlich Umsatzsteuer (Mehrwertsteuer) und Verbrauchssteuern festgehalten. Ein einmal für die Preisbeobachtung ausgewählter Artikel wird dann gegen einen anderen ausgetauscht, wenn er nicht mehr oder nur noch wenig verkauft wird.

Mengen und Qualitätsänderungen werden ebenfalls mit eingepreist. Vor allem bei Gütern mit technischem Fortschritt ist die Qualitätsbereinigung zwingend notwendig.

Wie du siehst ist die Berechnung nicht ganz so einfach und leider auch keine exakte Wissenschaft.

Anmerkung:

Es gibt jedoch nicht nur die „eine“ Inflationsrate. Das statistische Bundesamt erstellt einen VPI anhand von nationalen tatsächlichen Lebenshaltungskosten. Die europäische Union erstellt noch mal einen anderen VPI, den Harmonisierten Verbraucherpreisindex (HVPI), der einen internationalen Vergleich möglich machen soll. Diese Zahlen sind aufgrund des unterschiedlichen Warenkorbs, der der Berechnung zugrunde liegt, nicht identisch.

Ein weiterer Begriff, der häufig in den Medien kursiert, ist die Kerninflation. Diese wird durch die VPI ohne Energie, verarbeitete Lebensmittel, Alkohol und Tabak berechnet. Hintergrund für diese Berechnung sind die starken Schwankungen von Energie und Lebensmittelpreisen, die nicht immer repräsentativ sind, bzw. national beeinflusst werden können. Dem Verbraucher kann es vermutlich egal sein, warum genau die Preise steigen. Sein Geld verliert an Wert, wenn er plötzliche das Doppelte beim Tanken zahlen muss oder sein Supermarkteinkauf teurer wird.

Problematik der Berechnung

Es ist ein sehr komplexer Prozess und alle Faktoren einzubeziehen ist nahezu unmöglich, darum ist die genaue Zahl häufig eine Schätzung.

Nicht jeder Verbraucher gehört zu der durchschnittlichen Bevölkerung, daher nimmt jeder die Inflation unterschiedlich wahr.

Die Berechnung erfolgt anhand von Modellen und kann „manipuliert“ werden, wenn bestimmte Güter aus dem Warenkorb genommen oder hinzugefügt werden.

Wer ist von Inflation negativ betroffen?

Von der Inflation sind letztendlich alle Konsumenten betroffen, die durch den Preisanstieg mehr zahlen müssen, sodass ihr Einkommen bzw. Vermögen an Kaufkraft bzw. Wert verliert. Häufig sind Menschen mit mittlerem Einkommen von der Inflation betroffen. Denn obwohl sie in der Regel mehr Geld zur Verfügung haben, steigen die Kosten für Lebensmittel und Wohnungen oft schneller als ihr Einkommen. Auch sie können daher nicht immer ohne weiteres ihren Lebensstil anpassen.

Doch auch hier variiert der Grad der Betroffenheit. Zum Beispiel muss sich jemand, der ausschließlich das Fahrrad nutzt, weniger Gedanken um steigende Benzinpreise machen, da es ihn nicht direkt betrifft. Er wird es nur dadurch wahrnehmen, dass Produkte im Supermarkt teurer werden, da die Produktionskosten deutlich gestiegen sind. Ist jemand für weite Strecken auf sein Auto angewiesen, so spürt er die Auswirkungen deutlich stärker.

Auch Rentner und pensionierte Personen sind von der Inflation betroffen. Sie können ihr Einkommen nur schwer erhöhen und Rentenanpassungen erfolgen meist schleppend. Das bedeutet, dass die Renten und Pensionen immer weniger wert sind, je höher die Inflation ist.

Neben den Konsumenten sind vor allem auch Sparer betroffen, die ihr Geld vorrangig in Lebensversicherungen, auf dem Bankkonto, im Tresor oder in diversen Rentenversicherungen etc. verwalten. Mögliche Zinszahlungen können eine gestiegene Inflation selten auffangen.

Beispiel:

Nehmen wir an, du hast 100 EUR gespart und die liegen auf deinem Konto. Zum jetzigen Zeitpunkt würdest du dafür ein Paar Nike Sneakers bekommen. Du kaufst diese jetzt jedoch nicht, sondern wartest noch. Einen Monat später sind die Preise durch die Inflation um 10 % gestiegen. Einfach gerechnet kosten die Schuhe jetzt 110 EUR. Du hast immer noch 100 EUR, daran hat sich nichts geändert. Doch die Kaufkraft bzw. der Wert deiner 100 EUR ist auf einmal nicht mehr der gleiche.

Wenn das mit 100 EUR passiert, ist das ärgerlich. Doch jetzt nehmen wir an, du hast 100.000 EUR oder sogar mehr auf dem Konto liegen. Eine Summe, die du über Jahre hinweg mühsam angespart hast, und plötzlich musst du mit ansehen, wie du damit immer weniger kaufen kannst.

Lohn-Preis-Spirale durch Inflation

Durch die Inflation fordern Arbeitnehmer höhere Löhne. Um das bezahlen zu können, erhöhen die Unternehmen die Preise. Dadurch, dass sich die Preise erhöhen, werden wieder Lohnerhöhungen gefordert. Die Problematik führt zu einer Kettenreaktion in den Lohn- und Preissteigerungen. Das gegenseitige Aufschaukeln der jeweiligen Erhöhungen, führt zu einer Spirale.

Es kann ebenfalls zu einem anderen Problem führen. Die Nachfrage nach Gütern und Dienstleistungen sinkt aufgrund zu später Lohnerhöhungen, was zu Preisrückgängen führt. Die Firmen haben dadurch immer mehr Zahlungsprobleme, was zu Insolvenzen und dem Arbeitsplatzabbau in vielen Bereichen führt. Die Arbeitslosigkeit steigt weiter an, was dazu führt, dass die Nachfrage noch weiter sinkt. Die Inflationsspirale dreht sich also weiter nach unten.

Wann kommt es zur Inflation, wann zur Deflation?

Klären wir zunächst einmal den Begriff der Deflation: In der Wirtschaft bezeichnet die Deflation einen allgemeinen, erheblichen und anhaltenden Rückgang des Preisniveaus von Waren und Dienstleistungen. Das Gegenteil von Deflation ist Inflation, die einen Anstieg des Preisniveaus von Waren und Dienstleistungen beschreibt. Eine Deflation ist also die Tendenz des allgemeinen Preisniveaus, sich zu vermindern. Das bedeutet, dass die Kaufkraft einer Währung steigt, weil immer mehr Waren und Dienstleistungen für denselben Betrag gekauft werden können. Eine Deflation tritt auf, wenn die Gesamtnachfrage geringer ist als das Gesamtangebot (Umsatz). Deflation, insbesondere die Schuldendeflation, kann die Ursache für eine Depression sein. In der Vergangenheit gab es jedoch auch Phasen der Deflation, die mit einem ausreichenden Wirtschaftswachstum einhergingen.

Die Ursachen für eine Deflation sind unter anderem Produktivitätssteigerungen oder eine verringerte Nachfrage nach Gütern und Dienstleistungen von privaten Haushalten, Verbrauchern, Unternehmen, dem Staat oder dem Ausland. Durch einen Rückgang des Konsums oder eine Verringerung der Geldmenge im Geldkreislauf kann der Umlauf des Geldes in der Wirtschaft zurückgehen. Aufgrund der nicht gesättigten Märkte sind Unternehmen gezwungen, ihre Preise zu senken. Dadurch entsteht eine unausgelastete Produktionskapazität und Unternehmen müssen Arbeitnehmer entlassen. Was wiederum weiterhin den Konsum abschwächt und die Wirtschaftssituation negativer beeinflusst. Es folgt also eine Abwärtsspirale, bei der es schwierig ist einzugreifen und entsprechende Gegenmaßnahmen einzuleiten. Man sagt, dass einer Deflation schwieriger entgegenzuwirken ist als einer Inflation. Eine Deflationsgefahr entsteht, wenn ein sinkendes Wirtschaftswachstum, eine sinkende Inflationsrate und langfristig sinkende Zinsen vorliegen.

Kurz gesagt: Steigt das Angebot an Produkten aufgrund von beispielsweise Überproduktion und die Nachfrage bleibt gleich oder auch das Angebot bleibt gleich und die Nachfrage sinkt, dann besteht die Gefahr einer Deflation, da die Preise bei diesen 2 Szenarien fallen.

Ursachen & Auswirkungen der Inflation

Nachdem wir jetzt wissen, was Inflation ist, wie sie berechnet wird und wer vor allem betroffen ist, werfen wir einen genaueren Blick auf die Ursachen und Auswirkungen einer Inflation. Auch die Deflation hat ihre Konsequenzen und Ursachen, erreicht jedoch selten das gleiche Ausmaß oder hält sich so lange wie eine Inflation.

Ursache #1 - Erhöhte Geldmenge im Konjunkturzyklus

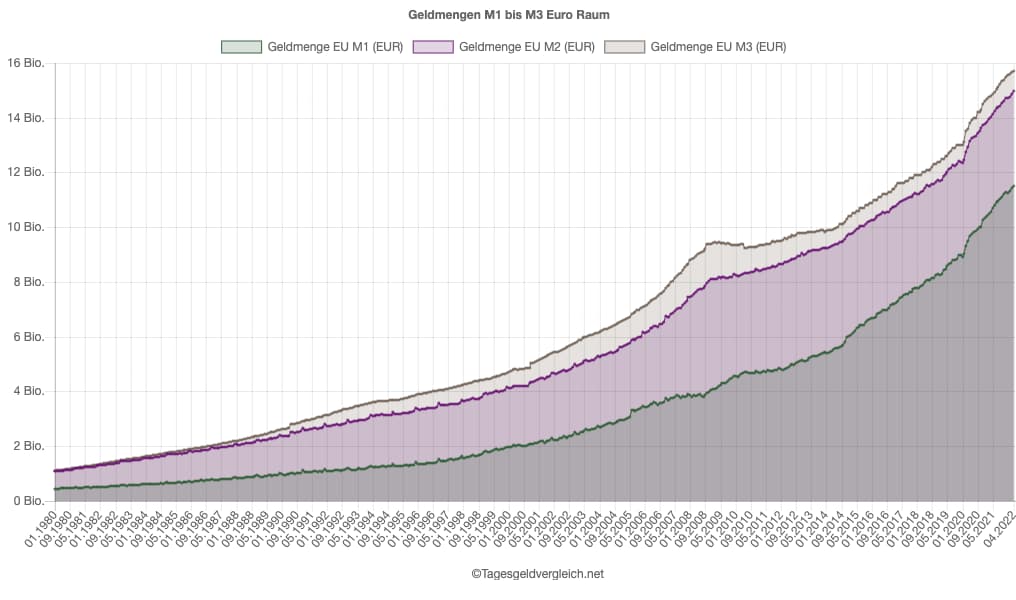

Vermutlich ist es auch dir nicht entgangen, dass die Regierungen und Notenbanken unglaubliche Summen an Geld in den Markt geben. In 2020 und 2021 geschah dies hauptsächlich, um die Folgen der Pandemie aufzufangen.

Geld ist in nahezu alle Richtungen geflossen und dafür mussten Regierungen unterstützt werden.

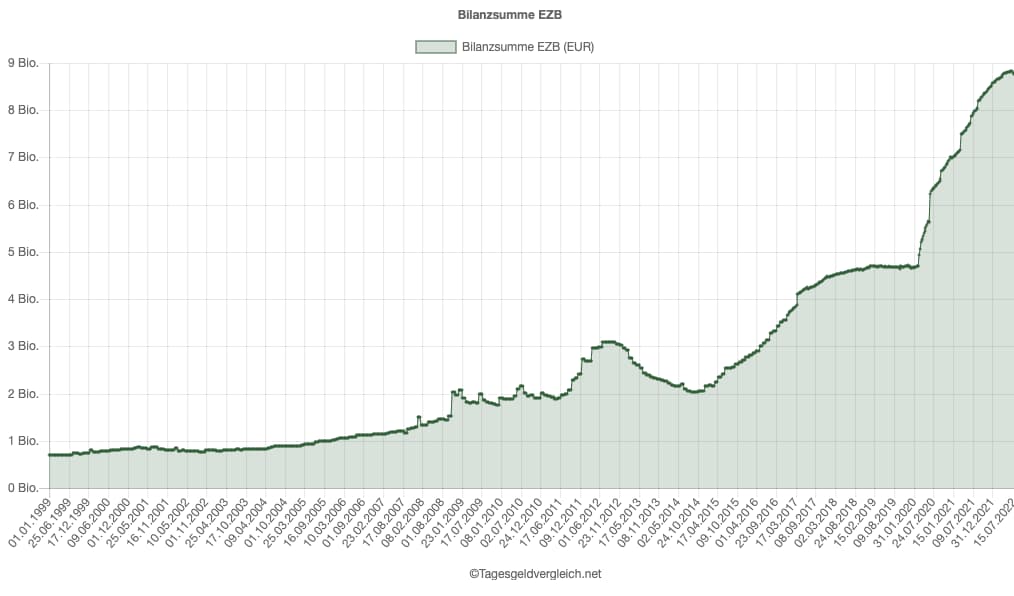

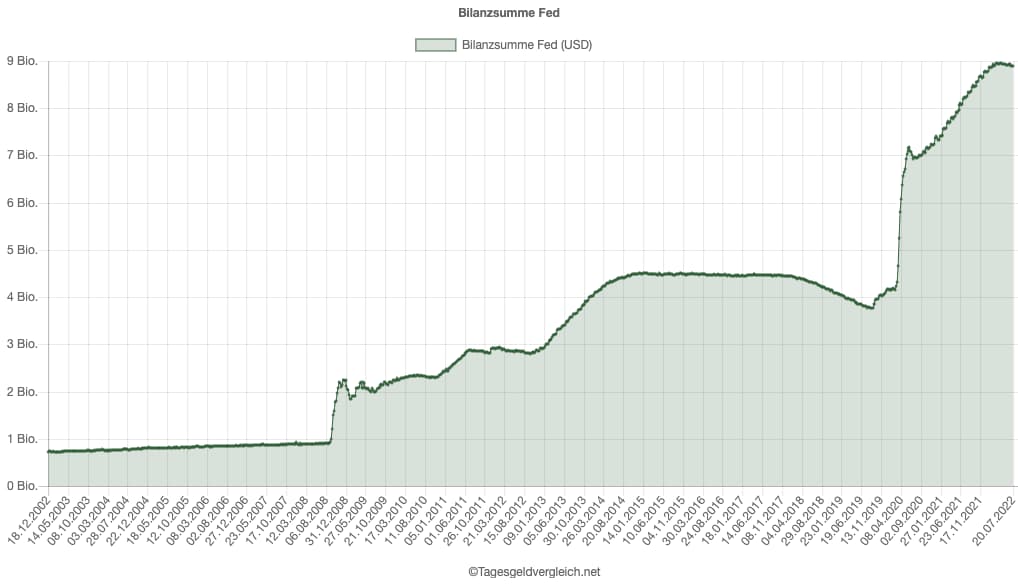

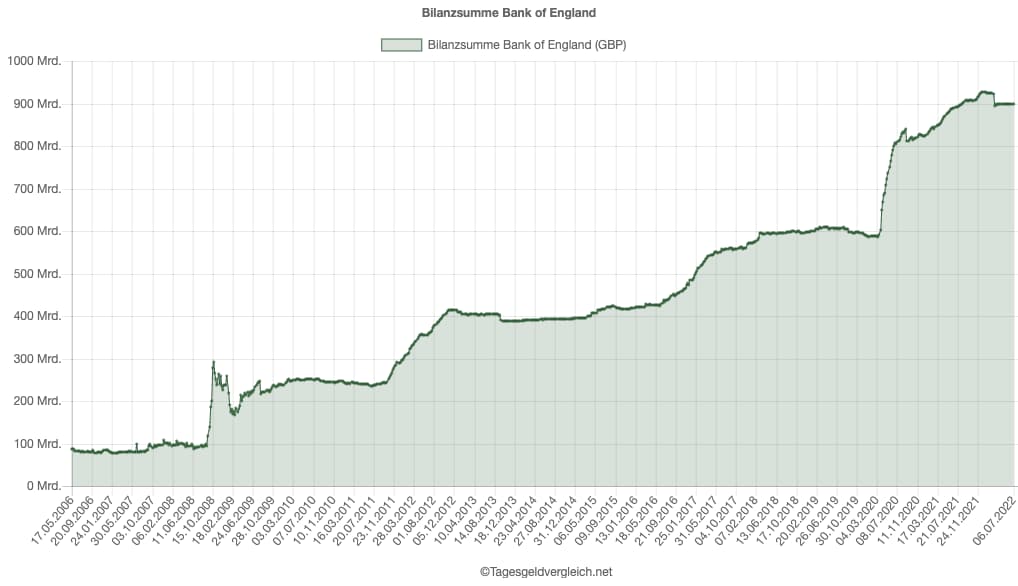

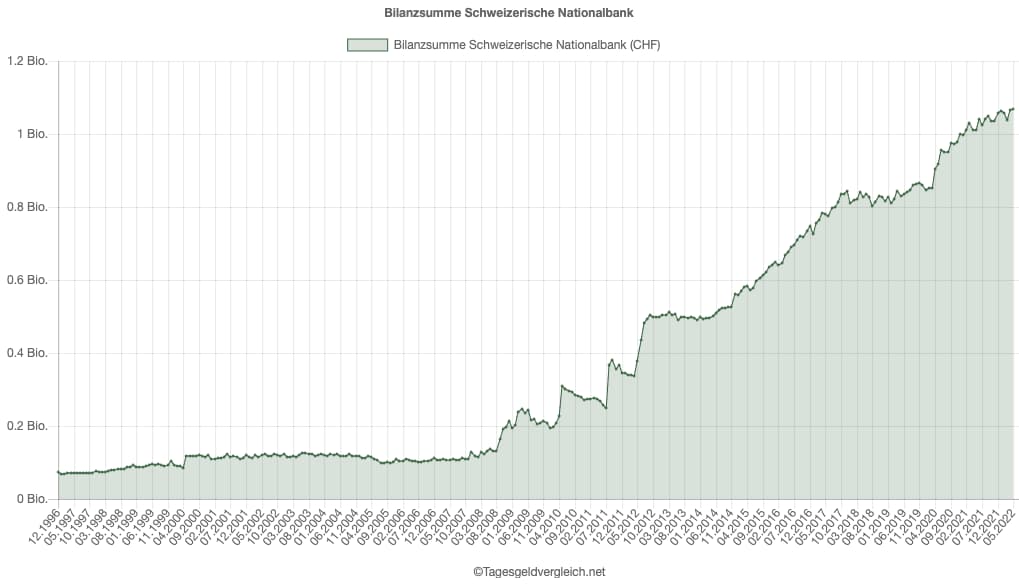

Deshalb haben die Notenbanken die Geldschleusen aufgedreht. Ein Blick auf die Bilanzen der wichtigsten Notenbanken zeigen das Ausmaß deutlich.

Die Bilanzsummen zeigen ein eindeutiges Bild. Es wird mehr Geld gedruckt als jemals zuvor.

Gegen Ende 2021 hat die EZB monatlich 171 Milliarden Euro neues Geld gedruckt. Doch wieso macht sie das und wer profitiert eigentlich von dem vielen frischen Geld?

Wie du bestimmt gemerkt hast, landen die Milliarden nicht auf deinem Bankkonto und auch nicht auf dem Konto deiner Nachbarn oder Freunde. Das Geld wird in die Wirtschaft gepumpt und hilft darüber hinaus den Staaten, die keine soliden Staatshaushalte vorzuweisen haben. Aufgrund der COVID-19- Krise haben sich viele Länder in Schulden gestürzt, um beispielsweise Subventionen finanzieren oder die Gesundheitsversorgung aufrecht erhalten zu können. Die hohe Geldmenge ermöglicht es den Staaten sowie der Privatwirtschaft, Kredite zu günstigen Zinssätzen aufzunehmen und damit gegen den wirtschaftlichen Abschwung anzukämpfen, den die Krisen mit sich brachten.

Diese Maßnahme hat vielen Unternehmen und Staaten geholfen, sie doch auch gleichzeitig in eine höhere Verschuldung getrieben, die in der Zukunft getilgt werden will. Die Geldproduktion jetzt herunterzufahren, erscheint als kein probates Mittel mehr, da dies eine Verknappung nach sich zieht, die wiederum die Zinsen in die Höhe steigen lässt. Dieser Umstand zieht nach sich, dass die Kreditaufnahme erschwert und Unternehmen sowie Staaten in finanzielle Not geraten würden. Die Senkung der realen Schuldensumme hat zwar einen mildernden Effekt, kann die Krise aber nicht abfangen. Diese und weitere Faktoren drängen die Europäische Zentralbank (EZB) zu einem Drahtseilakt, den Christine Lagarde, die Präsidentin der EZB, zwischen der Gefahr einer Rezension und einer rasanter steigenden Inflation austarieren muss.

Eine solche Wahrheit hat auch für Angst an den Börsen gesorgt. Nachdem die Märkte im vierten Quartal 2021 wieder nach oben geschnellt sind, als es nach einem temporären Ende der Pandemie aussah, stürzten sie von Anfang 2022 bis Mitte des Jahres stark ab. Leitindizes wie der US-amerikanische Dow Jones oder auch der deutsche DAX verzeichneten historische Einbrüche, wie seit Jahrzehnten nicht mehr. Die Unternehmen haben jedoch nicht nur mit der Angst vor geldpolitischen Entscheidungen zu kämpfen, denn die Pandemie hat auch andere Probleme wie zum Beispiel die wechselseitig globale Abhängigkeit der Märkte von Dienstleistungen und Rohstoffen aufgezeigt.

Ursache #2 - Rohstoffknappheit in der Wirtschaft

Die harte Lockdown-Politik der chinesischen Regierung, geschlossene Häfen und Flughäfen sowie der Ukraine-Krieg haben zu einer dramatischen Knappheit von natürlichen Rohstoffen geführt. So haben unter anderem die ausbleibenden Exporte von Weizen aus der Ukraine oder die ausgesetzten Lieferungen von Edelmetallen und seltenen Erden aus dem asiatischen Raum für eine extrem angespannte Lage auf dem Rohstoffmarkt gesorgt. Besonders stark betroffen ist die Halbleiterbranche sowie Unternehmen, die auf natürliche Rohstoffe wie Holz, Metall und Stahl angewiesen sind. Die Lieferkettenprobleme waren mancherorts ursächlich für Schließungen von ganzen Produktionsstätten, weil beispielsweise Kabelkanäle für den Autobau gefehlt haben und die Produktion nicht fortgeführt werden konnte.

Ursache #3 - Europäische Zentralbank (EZB) Geldpolitik

Die EZB ist die Europäische Zentralbank und hat die Aufgabe, für Preisniveaustabilität in der Eurozone zu sorgen. Damit soll verhindert werden, dass die Währung abwertet oder überbewertet wird. Dafür greift die EZB auf verschiedene Instrumente zurück, eines davon ist die Geldpolitik. Die EZB kann bei einer Inflation entweder an den Zinsen festhalten und so für mehr Konsum sorgen – was allerdings zu höheren Preisen führen kann -, oder aber sie erhöht die Zinsen und bremst dadurch den Konsum. Davon wiederum profitieren Sparer, da sie mehr Zinsen auf ihr Sparbuch erhalten.

Doch wie kommt es eigentlich zu Inflation?

Die Geldpolitik der EZB beschränkt sich nicht nur auf die bereits erwähnte Steuerung der Geldmenge. Ihr stehen daneben noch die Instrumente der - teils stark umstrittenen – Anleihenkäufe sowie die Festsetzung des Leitzinses zur Verfügung.

Schnell zu sehen ist ebenfalls, dass die Geldmenge seit Jahrzehnten kontinuierlich gewachsen ist und vor allem durch die Krise der letzten 2 Jahre noch mal einen rasanteren Schub bekommen hat.

Der Leitzins ist dabei das zentrale Steuerungselement der Zentralbank zur Durchsetzung des vertraglich normierten und vorrangigen Ziels der Institution, der Sicherung eines stabilen Preisniveaus (Inflation). Dabei liegt die grundsätzlich gewünschte Inflation bei knapp unter 2 %. Mit dem Leitzins legen Zentralbanken fest, zu welchen Zinssätzen sich Geschäftsbanken bei einer Zentral- oder Notenbank monetäre Mittel beschaffen oder anlegen können. Im Rahmen der sogenannten expansiven Geldpolitik wird der Leitzins gesenkt und mittels restriktiver Geldpolitik angehoben. Zinssenkungen wirken sich dabei grundsätzlich wachstumsfördernd auf die Wirtschaft aus, da Unternehmen und Banken leichteren und kostengünstigeren Zugang zu finanziellen Ressourcen haben, während die Inflationsgefahr aufgrund der Geldmenge steigt.

Eine Erhöhung des Leitzinses resultiert eher in wirtschaftshemmenden Wirkungen, da die Aufnahme von Geld teuer wird. Die Änderung des Leitzinses ist jedoch kein Mittel zur kurzfristigen Lösung von Problem. Es hat sich gezeigt, dass Zinsänderungen in der Regel nach etwa einem Jahr Wirkung auf die Wirtschaft entfalten und eignen sich somit eher indirekt als Mittel zur Krisenintervention.

Seit 2008 ist eine kontinuierliche Abnahme des Leitzinses zu beobachten, die gegen März 2016 in einem Leitzins von 0 % mündete. Dieser Wert hat sich auch im Jahr 2022 lange Zeit gehalten. Betrachtet man die Inflationsrate in Relation zur Leitzinsentwicklung, ist auffällig, dass keine Korrelation zwischen Leitzins und Inflationsrate zu erkennen ist. Trotz 0 % Zinsen zeigte sich die Inflationsrate auch in diesem Zeitraum als begrenzt volatil und abgekoppelt.

Während die US-amerikanische Notenbank FED schon früh mit Erhöhungen des Leitzinses auf die immer stärker steigende Inflation reagiert hat und diesen mit drei Zinserhöhungen innerhalb eines Jahres so stark angehoben hat wie seit 1994 nicht mehr, wollte sich die EZB diesbezüglich nicht recht entscheiden und hat eher darauf vertraut, dass sich die Inflation selbst reguliere. In Europa sah man den Grund dafür eher in temporären Sonderereignissen wie dem Ukraine Krieg oder der COVID-19 Pandemie. Erst kürzlich musste die Institution diese Meinung jedoch revidieren und kündigte im Juni eine Normalisierung der Geldpolitik an. In einem ersten Schritt wird der Leitzins um 0,25 Prozentpunkte angehoben. Weitere Zinsschritte behielt man sich seitens der EZB vor, um auf stagnierende Wirtschaftslagen angemessen reagieren zu können.

Die Inflation ist also ein wichtiger Indikator für die Wirtschaft eines Landes und die EZB beobachtet sie genau. Wenn die Inflation zu niedrig ist, kann dies zu einer Rezession führen. Die EZB versucht daher, mit ihrer Geldpolitik die Inflation in der Eurozone auf einem stabilen Niveau zu halten. Dazu nutzt sie die verschiedenen Instrumente, um die Geldmenge im Umlauf zu regulieren und so die Inflation zu beeinflussen.

Ergebnis - Gestiegene Verbraucherpreise

Rohstoffknappheit, Inflation, die momentane Wirtschaftslage und die Geldpolitik der Europäischen Zentralbank wirken sich allesamt auf die Verbraucherpreise aus: sie steigen.

Die Rohstoffknappheit sorgt bei Unternehmen aufgrund der Verknappung zu höheren Import- und Einkaufspreisen. Darüber hinaus müssen manche Unternehmen bereits ihre Produktion drosseln oder gar einstellen. Die Nachfrage bleibt jedoch gleich und steigt bei manchen Gütern sogar. Aufgrund der zurückhaltenden Ausgaben der Konsumenten während der Pandemie, trifft nun eine Welle kaufkräftiger und -williger Konsumenten auf ein verknapptes Angebot. Ganz nach der angebotsorientierten Wirtschaftstheorie bestimmen Angebot und Nachfrage den Preis. Diese lässt die Preise nach oben schnellen.

Die Geldpolitik und Inflation verschlechtern die Lage der Konsumenten weiter. Nicht nur wirken die oben genannten Mechanismen auf die Preise, sondern die Inflation verteuert Waren und Dienstleistungen weiter. Der Verbraucher leidet mithin unter mehrfachen und vielseitigen Preistreibern.

Welche Folgen hat eine Inflation?

Viele Menschen fragen sich, was Inflation bedeutet und welche Konsequenzen sie nach sich zieht. Oft hört man nur vom Geldverlust, doch was kann Inflation noch verursachen? Durch die Inflation steigen die Preise für Güter und Dienstleistungen an. Folglich wird es für die Bevölkerung schwieriger, die gleiche Lebensqualität beizubehalten. Als Konsequenz daraus leidet die Konjunktur und es kommt zu einer Rezession.

In einer Inflation können folgende Dinge passieren:

- Preise steigen schneller als Einkommen

- Kaufkraft sinkt

- Sparen wird unattraktiv

- Anlageentscheidungen werden schwieriger

- Kreditaufnahme wird teurer

- Unternehmen haben mit Schwierigkeiten zu kämpfen

Die Teuerungsrate ist dabei nicht bloß als temporäres Problem zu betrachten, sondern bringt bei anhaltender Dauer weitere negative Folgen mit sich.

Da wäre zum einen das Ersparte der Bürgerinnen und Bürger. Die unverzinsten oder niedrigverzinsten Rücklagen schrumpfen durch Inflation nachhaltig. Dies führt zu zukünftiger Zurückhaltung im Hinblick auf Konsumausgaben. Diese Zurückhaltung wiederum wirkt sich auf die Umsätze der Unternehmen sowie auf die Steuern des Staates aus. Wieder besteht die Gefahr einer Negativspirale.

Des Weiteren verlieren die Teilnehmer des Wirtschaftskreislaufes mitunter den Glauben und das Vertrauen an die Währung. Das erscheint bei den sogenannten Fiat-Währungen besonders problematisch, da diese nicht mehr an reale Werte wie beispielsweise den Goldpreis gekoppelt sind, sondern ausschließlich der Glaube an das Versprechen des Währungswertes als Fundament fungiert.

Letztlich könnte es gar zum Einsatz eines Ultima-Ratio-Instruments kommen. Der sogenannte Schuldenschnitt beschreibt den Vorgang des Schuldenerlasses zwischen Staaten oder gegenüber einem Staat. Dieses Mittel wird jedoch nur dann eingesetzt, wenn wahrscheinlich ist, dass ein Staat selbst seinen Haushalt nicht mehr unter Kontrolle hat und neue finanzielle Handlungsspielräume benötigt.

Im aller gravierendsten Falle kann es zu einer Währungsreform kommen. Bei einer solchen Reform wird die momentane Währung durch eine neue ersetzt. Durch diesen Vorgang verspricht man sich einen Reset der Wertstabilität. Zu einer solchen Reform kam es in der deutschen Geschichte nach der Hyperinflation, die eine Umwertung im Verhältnis von 10:1 zur Folge hatte. Im Jahr 1948 wurde eine Währungsreform vollzogen. Die neue Deutsche Mark löste die damals alte und hochinflationäre Reichsmark ab. Jeder Bürger konnte damals seine Reichsmark gegen die neue Deutsche Mark eintauschen. Die damalige Währungsreform bildete eine wichtige Grundlage für die darauffolgenden Wirtschaftsjahre Deutschlands. Die Veränderung der Währung führte zu wenig vorhandenem Geld, dafür jedoch stabilem Geld. Es entwickelte sich eine realistische Preisstruktur und die Wirtschaft erholte sich. Dennoch verloren Menschen, die ihr Geld lediglich gespart hatten, nahezu ihr gesamtes Vermögen.

Die Arten von Preisindizes

Das momentane Schreckgespenst Inflation wird nicht einfach heraufbeschworen und auch die EZB oder die FED denkt sich die numerischen Angaben hinsichtlich der Inflation nicht einfach aus. Zur Messung der Inflation werden Indizes herangezogen.

Wichtige Indizes, die als Indikatoren für die wirtschaftliche Entwicklung gelten, sind unter anderem der Verbraucherpreisindex, der Großhandelspreisindex und der Erzeugerpreisindex.

Verbraucherpreisindex

Der Verbraucherpreisindex misst die durchschnittliche Preisentwicklung deutscher Privathaushalte im Hinblick auf deren Ausgaben. Dafür legt das Statistische Bundesamt 650 Güterarten fest, anhand derer die Preisentwicklung beobachtet und erfasst wird. Diese 650 Güterarten sind in zwölf Untergruppen aufgeteilt. Dazu gehören zum Beispiel Ausgaben für den Verkehr, das Bildungswesen, Nahrungsmittel, Möbel, Gesundheit und auch die Nettokaltmieten. Die nominelle Veränderung dieser Werte des Verbraucherpreisindex zum Vorjahr wird als Inflationsrate bezeichnet.

Großhandelspreisindex

Der Großhandelspreisindex erfasst im Gegensatz zum Verbraucherpreisindex nicht die Ausgaben privater Haushalte, sondern die monatlichen Entwicklungen der vom Großhandel umgesetzten Waren. Die Mehrwertsteuer wird dabei nicht erfasst. Im Näheren unterteilt sich auch dieser Index in beispielsweise Güterkategorien oder Verwendungsarten und gilt üblicherweise als Indikator für die Konjunktur der heimischen Wirtschaft.

Erzeugerpreisindex

Der ebenfalls vom Statistischen Bundesamt ermittelte Erzeugerpreisindex erfasst die durchschnittliche Entwicklung der Preise von Rohstoffen und Industrieerzeugnissen, welche im Inland abgebaut oder hergestellt und auch dort verkauft werden. Zu den gewerblichen Produkten zählen beispielsweise Erdgas, Dünger, Butter und auch Stahl. Besonders alarmierend: Im März 2022 stiegen die Erzeugerpreise um durchschnittlich 30,9 Prozent. Das ist der höchste Wert seit Beginn der Erhebung in 1949.

Vorteile der Inflation

Die Inflation kann Angst machen und hat im Moment eher schlechte Auswirkungen. Jedoch hat auch ein Schreckgespenst wie die Inflation Vor- und Nachteile. Eine moderate Inflation ist wünschenswert. Preissteigerungen haben in einem festgesteckten Rahmen durchaus Vorteile.

Im Folgenden werden die Vorteile der Inflation beleuchtet.

Inflation kann Wachstum ankurbeln

Die Inflation kann zu einem gesamtwirtschaftlichen Wachstum führen. Durch den leichteren und billigeren Zugang zu Geld können Unternehmen finanzielle Mittel aufnehmen und diese in Wachstum oder Forschung stecken, was sich wiederrum positiv auf den Umsatz auswirkt. Generell steigt die Investitionsbereitschaft in Phasen des billigen Geldes und führt folglich zu Wirtschaftswachstum, da gleichzeitig auch eher weniger Rücklagen in Form von Barmitteln gebildet werden.

Die Inflation ermöglicht Preisanpassungen

Ein weiterer Vorteil ist, dass in inflationären Phasen darüber hinaus Preisanpassungen vorgenommen werden können. Solange diese aufgrund einer überhitzten Inflation nicht aus dem Ruder laufen, können Unternehmen durch Anpassungen einen Zuwachs im Hinblick auf den Umsatz generieren und diesen ebenfalls wieder in Forschung oder Wachstum investieren sowie in den Wirtschaftskreislauf einfließen lassen.

Inflation ermöglicht Lohnanpassungen

Doch nicht nur die Preise unterziehen sich Anpassungen. Auch Gehaltserhöhungen sind nicht unüblich. Durch die Entwertung schmerzt dem Arbeitgeber die Erhöhung weniger und die Lohnerhöhung verspricht ganz nebenbei auch kaufkräftigere Verbraucher, die als Reaktion mehr Ausgaben tätigen. Letztendlich profitieren also sowohl die Angebots- als auch die Nachfrageseite von moderaten Erhöhungen in Phasen moderater Inflation gleichermaßen. Ein weiterer Vorteil der Inflation.

Schutz vor Deflation

Ein weiterer Punkt sollte nicht außer Acht gelassen werden: Eine Inflation schützt uns vor der gegenteiligen Deflation. Wie oben bereits erwähnt gilt die Deflation als Schreckgespenst einer jeden Wirtschaft. Sinkende Preise werden als besonders gefährlich eingestuft. Der darauffolgende Kreislauf aus Konsumrückgang und sinkenden Umsätzen von Unternehmen setzt einen Stein ins Rollen, der schwer aufhaltbar ist. Dem Entgegenwirken einer Inflation bleiben uns glücklicherweise noch einige Handlungsmöglichkeiten offen.

Fazit

Zu den größten Gewinnern der Inflation gehört wohl der Staat, denn wenn die Inflationsrate steigt, verliert der Wert des geliehenen Geldes an Wert. Was wiederum bedeutet, dass die Schulden des Staates sinken. Auch die Banken, die sich ihr Geld bei der EZB leihen und teurer an Unternehmen und Bürgerinnen und Bürger weitergeben, profitieren durch die Abschwächung der Währung, denn auch ihre Schulden schmelzen durch die Inflation. Die größten negativen Auswirkungen bekommt die Mittelschicht zu spüren. Der Staat schützt die untersten Einkommensschichten des Landes durch die Sozialabsicherung. Die wohlhabendere Bevölkerung hat ihr Geld meist breit diversifiziert oder in anderen Ländern untergebracht. Die Mittelschicht hat ihr Geld meist auf dem Sparbuch liegen und muss die Kaufgewohnheiten aufgrund von weniger verfügbarem Geld ändern.

Nachteile der Inflation

Auch wenn sich die ganzen Vorteile gut und vielversprechend anhören, bringt gerade eine ausufernde Inflation massive negative Konsequenzen mit sich. Eine Inflation kann auch ein Problem darstellen, da sie die Kaufkraft von Verbrauchern schrumpfen lässt. Wenn die Inflation zu stark wird, kann sie die Wirtschaftslage sogar in eine Rezession führen, da Unternehmen und Verbraucher weniger Geld ausgeben.

Inflationäres Wachstum ist nicht nachhaltig

Zwar haben Unternehmen durch eine moderate bis hohe Inflationsrate bis jetzt viel Geld aufnehmen und investieren können, doch lässt sich an der Nachhaltigkeit dieses Wachstums zweifeln. Bei zu schnellem Wachstum droht eine Überhitzung der Märkte. Gut zu sehen ist dieses Phänomen momentan im Bereich disruptiver Technologien wie der Tech-Branche und speziell dem Metaverse. Die Branche hat große Summen Geld in die Hand genommen und kräftig investiert. Infolgedessen sind Umsätze und Aktienkurse über jegliche Allzeithochs geschossen. Dieses Wachstum, wie wir jetzt sehen, ist aber nicht nachhaltig. Konzerne wie Meta oder Netflix oder auch Anbieter von Tauschbörsen für Kryptowährungen verlieren drastisch. Von nachhaltigem Wachstum kann keine Rede sein.

Inflation schreckt Investitionen und langfristiges Wirtschaftswachstum ab

Die Inflation hat des Weiteren zur Folge, dass sie abschreckend auf Investitionen wirkt. Anleger ziehen ihr Geld aus spekulativen Anlagen wie Aktien zurück und schichten auf Immobilien oder Edelmetalle um. Die Investitionen geraten ins Stocken. Auch Unternehmen sind von der Unsicherheit betroffen und schrauben Investitionen zurück oder verlagern sie zeitlich gesehen in die Zukunft. Fehlende Investitionen können in der Folge mitunter zu Wirtschaftseinbrüchen oder einer Verlangsamung des Wirtschaftswachstums führen.

Inflation kann eine Wirtschaft nicht wettbewerbsfähig machen

Durch die Geldentwertung verlieren Wirtschaftsräume an Wettbewerbsfähigkeit. Dies trifft besonders exportstarke Währungsländer. Der fallende Kurs des Euros gegenüber dem amerikanischen Dollar hat zum Beispiel Umsatzeinbußen zur Folge. Darüber hinaus werden diese Wirtschaftsräume aufgrund der Unsicherheit für ausländische Investoren uninteressant. Die Euroländer können sich bei höherer Inflation mithin weniger stark behaupten.

Inflation verringert den Wert der Ersparnisse

Der wohl schmerzhafteste Punkt für Verbraucher stellt das Schmelzen der privaten Ersparnisse und Rücklagen dar. Die Geldentwertung lässt den realen Wert der eigenen Reserven immer weiter sinken und führt zu weniger Kaufkraft der privaten Haushalte. Ersparnisse, die eigentlich für eine Absicherung im Alter gedacht waren, leiden bei langanhaltender Inflation besonders und können gar zur Umplanung des eigenen Lebensverlaufes führen.

Möglichkeiten zum Schutz vor Inflation

Nach all der Theorie sowie positiven und negativen Argumenten stellt sich die Frage, wie man sich vor einer Inflation schützen kann.

Die Inflation kann man als einzelner Bürger zwar nicht bekämpfen und stoppen, doch gibt es einige Möglichkeiten, wie man sein Vermögen vor Inflation schützen bzw. die Geldentwertung zumindest kontrolliert verlangsamen kann. Manche Anlagen versprechen sogar Wachstum.

Sachwerte gegen Inflation

Wenn das Geld nichts mehr wert ist, bieten sich vielleicht Sachwerte als Alternative an? Sachwerte können zum Beispiel Immobilien, Sammlerstücke oder Edelmetalle sein.

Der Goldpreis beispielsweise ist nicht direkt an die Inflation gekoppelt und entwickelt sich sogar eher antiproportional, da Anleger in Krisenzeiten zu altbewährten Anlagen wechseln. Gold ist darüber hinaus eine endliche Ressource, die zwar im Wert schwankt, auf lange Zeit aber eine durchweg positive Rendite verspricht. Dadurch hat Gold bisher sogar stets einen Schutz vor Hyperinflation dargestellt.

Immobilienbesitz & Inflation

Auch wenn die Immobilienpreise momentan hoch sind, lohnt sich der Blick auf die Finanzierung einer Immobilie. Doch, wie inflationssicher sind Immobilien nun? Grundsätzlich gibt es eine Unterscheidung zwischen selbstgenutzten und nicht selbstgenutzten Wohnungen. Auch zwischen neuen und renovierungsbedürftigen Wohnungen wird unterschieden, da auch die jeweiligen Auswirkungen einer Inflation auf diese Wohnungen unterschiedlich sind. Eine selbstgenutzte Immobilie bietet eine gewisse Sicherheit. Bei einer nicht selbstgenutzten Immobilie steigen die zu tragenden Kosten und relativieren dadurch den ansteigenden Wert der Immobilie, es kann zu einer Senkung des Wertes der Immobilie führen.

Wird ein Mietobjekt durch einen Fremdkredit finanziert, zahlt der Mieter die monatlichen Kreditraten indirekt. Wenn die Darlehenspreise und die Zinsen für die Immobilie aufgrund der aktuellen Wirtschaftslage ansteigen, kann auch die Miete für die gemietete Wohnung oder das gemietete Haus entsprechend höher ausfallen. Dem Mieter würden im Zuge einer Inflation inflationsbedingte Mehrkosten entstehen.

Durch die Inflation schmilzt die reale Last der Kredite über die Zeit und lässt die Finanzierung als gutes Geschäft erscheinen. Darüber hinaus stellen Immobilien Grundbedürfnisse menschlichen Lebens dar, die keinem Hype unterlegen sind, wie zum Beispiel Kryptowährungen oder neue Konzerne. Dennoch ist hier Vorsicht geboten, da in Krisenzeiten der Staat gerne auf Enteignungen zurückgreift und damit auch Immobilien betroffen sein können. Sie stellen also keinen ultimativen Schutz vor Inflation dar.

Geldanlagen mit Zinsen

Verzinste Geldanlagen versprechen ebenfalls einen gewissen Schutz vor Inflation. Anlageklassen wie ETFs eigenen sich beispielsweise gut, da sie mehrere Kriterien gleichzeitig abdecken. Zum einen verfügen große und finanzstarke ETFs über ausreichend Kapital und bei der richtigen Auswahl kann direkt eine breite Diversifikation der Anlage abgesichert werden. ETFs eignen sich für Anfänger und Unerfahrene weitaus besser als Einzelaktien, da der Anleger sich nicht mit aufwendigen Analysen der Unternehmen beschäftigen muss.

Klassische Anlagen wie Aktien- und Investmentfonds stehen ebenfalls zur Verfügung. Hierbei gilt es jedoch immer auf die Kosten zu achten. Im Gegensatz zu ETFs werden nämlich oftmals Gebühren fällig, die die Rendite erheblich schmälern können. Generell eher abzuraten ist von verfehlten Versuchsprodukten wie Riester-Verträgen oder Ähnlichem. Das sind festgelegte Verträge in Euro, sodass mögliche spätere Auszahlungen durch die Inflation keinen Wert mehr haben oder sich der Wert durch eine eventuelle Währungsreform auf ein Zehntel reduziert. Man muss sich jedoch immer bewusst sein, dass die Geldanlage mit Risiken verbunden ist und nicht kurzfristig gedacht werden darf.

Wie kann ich mein Kapital schützen?

Wenn man sein Kapital vor der Inflation schützen möchte, eignet sich letztlich nur die Investition, also Anlage. So hart es auch klingen mag, aber sich nicht bewegendes Geld schmilzt und verliert dauernd an Wert.

Das eigene Kapital sollte also in Sachwerten angelegt werden, um es vor den steigenden Preisen zu schützen. Egal ob eine Anlage in Edelmetalle, Aktien, Fonds, ETFs oder Immobilien. Diese Asset-Klassen gelten als inflationäres Hedge, da ihre Preise in der Regel nicht vom allgemeinen Preisniveau beeinflusst werden. Zudem haben Sachwerte in Krisensituationen tendenziell eine hohe Nachfrage, sodass Anleger in diesem Fall mit einem hohen Kursgewinn rechnen können. Sachwerte wie Gold und Immobilien haben historisch gesehen immer die Inflation ausgeglichen oder sogar übertroffen.

In Zeiten hoher Inflation ist es auch ratsam, kurzfristige Schulden abzubauen und langfristige Schulden zu vermeiden, da die Zinsen mit der Inflation steigen. Dividendenaktien sind eine weitere gute Anlage, da sie in der Regel ebenfalls mit der Inflation steigen. Fonds, die in Sachwerte investieren, können ebenfalls eine gute Wahl sein. Beispielsweise gibt es Immobilien- oder Gold-ETFs, die es ermöglichen, in diese Sachwerte zu investieren, ohne sie kaufen zu müssen. Nach gründlicher Recherche oder Beratung sollte man sich die zu seiner eigenen Lebenssituation passende Anlage aussuchen und den nicht lebensnotwendigen Teil des Kapitals breit diversifiziert investieren.

Wie kontrollieren Regierungen die Inflation?

Die Inflation steigt, die Notenbanken scheinen überfordert und die Regierung hilft auch nicht so wirklich. Da kommt die Frage auf, wer eigentlich und wie genau die Inflation kontrolliert. Ist die Inflation überhaupt kontrollierbar?

Kann die Regierung die Inflation kontrollieren, steuern oder zumindest beeinflussen? Ja, kann sie, zumindest indirekt.

Kontraktive Geldpolitik

Viele Regierungen bedienen sich in Zeiten hoher Inflation der sogenannten kontraktiven Geldpolitik (in der EU die EZB). Diese beliebte Methode hat zum Ziel, durch Reduktion der Geldmenge und Erhöhung der Zinssätze sowie Senkung der Anleihenkurse die Inflation zu senken. Dies hat unter anderem zur Folge, auf Käuferseite Ausgaben zu sparen und senkt somit die Nachfrage. Die Ausgaben werden darüber hinaus auch durch die reduzierte Kreditvergabe geschmälert. Die daraus resultierende Verlangsamung des Wirtschaftswachstums verspricht eine ebenfalls verlangsamte Inflationsrate.

Leitzins erhöhen

Die Leitzinserhöhung wird in den großen westlichen Volkswirtschaften nicht von einzelnen Regierungen, sondern beispielsweise durch die Europäische Zentralbank oder die amerikanische Federal Reserve vorgenommen. In der EZB kommen die Vorsitzenden der Notenbanken der einzelnen Länder zusammen und beraten mit weiteren Gremien über die Festlegung des Leitzinses. Dabei kristallisieren sich teils widersprüchliche Interessen heraus. Stark verschuldete Länder profitieren nämlich von einem niedrigen Leitzins, da sie dank dessen leichter an Geld kommen und finanziell liquide bleiben. Wirtschaftlich stärkere Länder können auch mit einem hohen Leitzins gut umgehen.

Geldmenge reduzieren

Institutionen wie die EZB, die FED oder auch nationale Notenbanken ohne vergleichbaren Verbund haben das Monopol auf die Geldherstellung. Damit ist ebenfalls eine Steuerung der Inflation möglich. In der Wirtschaft geht es nicht bloß um den Preis von Geld (Zinsen), sondern immer auch darum, wieviel Geld überhaupt im Markt vorhanden ist. Die Geldmenge unterliegt dann ebenfalls dem Angebot-und-Nachfrage-Gesetz, sodass Geld bei hoher verfügbarer Menge entwertet und bei knapper Menge aufgewertet wird.

Schlussfolgerung

Inflation ist nicht per se ein Schreckgespenst und man muss sich in normalen Zeiten auch nicht davor fürchten, denn sie ist notwendig für das Wirtschaftswachstum und grundsätzlich können alle Teilnehmer am Wirtschaftssystem von ihr profitieren.

Problematisch wird die Teuerungsrate nur, wenn sie negativ oder zu niedrig, sowie zu hoch ist. Momentan explodiert die Inflationsrate regelrecht, wenn man diese mit den vergangenen Jahren vergleicht. Das mag zurzeit verschiedene Faktoren haben und nicht nur auf einen Malus im Wirtschaftssystem hinweisen. Die COVID-19-Pandemie hat die Wirtschaft genauso belastet wie der Ukraine-Krieg und beide haben zu Rohstoffknappheit sowie einer schlechteren wirtschaftlichen Lage geführt, die sich obendrein noch wechselseitig bedingen.

Um diese Probleme anzugehen, wurden Notenbanken und Institutionen wie die EZB geschaffen, denen mit der Möglichkeit zur Leitzinssenkung und Geldmengensteuerung starke Instrumente an die Hand gegeben wurden.

Doch egal, wie die Inflationsrate sich entwickelt, die Sparvermögen und das restliche Kapital privater Anleger schmelzen selbst bei einer akzeptierten Inflationsrate von bis zu 2 %, da Geld ständig an Wert verliert. Letztendlich ist die einzige Möglichkeit sein Geld zu schützen die Anlage. Dabei ist diese immer individuell auf die eigene Lebenslage anzupassen, sowie auf Diversifikation zu achten. Alle Anlagen unterliegen einem gewissen Risiko und das ist selbst einzuschätzen. Unternehmen müssen ebenfalls zeitnah entscheiden, wie sie sich für die Zukunft aufstellen wollen und wie man den durch die unterbrochenen Lieferketten aufgezeigten Problemen entgegnen will.

Inflation ist ein komplexes Thema mit vielen verschiedenen Facetten. Letztlich bedeutet eine Inflation jedoch, dass die Preise für Güter und Dienstleistungen steigen. Dies hat Auswirkungen auf die Wirtschaft als Ganzes sowie auf jeden einzelnen Verbraucher. Die Zukunft der Inflation ist ungewiss, aber es ist wichtig, sich mit dem Thema auseinanderzusetzen und zu verstehen, wie es die Welt beeinflusst.

Die Zukunft der Inflation ist ungewiss, aber es gibt Anzeichen dafür, dass die Inflation in den kommenden Jahren weiter steigen wird. Wenn die Inflation weiter ansteigt, müssen sich Verbraucher und Unternehmen womöglich aufsteigende Preise einstellen. Alles in allem ist die Inflation ein wichtiger Faktor, den man bei der Beurteilung der Wirtschaft berücksichtigen muss. In der Zukunft wird es interessant zu sehen sein, wie sich die Inflation in Deutschland und den anderen Ländern weiterentwickelt.

FAQs

1. Was versteht man unter dem Begriff Inflation?

Im System der Marktwirtschaft haben Waren und Dienstleitungen einen Preis. Diese Preise können sich jederzeit ändern. Ist ein branchenübergreifender Preisanstieg zu verzeichnen, so spricht man von einer Inflation. Die Inflation entwertet folglich die Währung des Systems, da der Käufer einer Ware oder Dienstleistung im Vergleich zu einem früheren Zeitpunkt mehr bezahlen muss, um die gleiche Leistung zu erhalten.

2. Was passiert mit Krediten bzw. Schulden bei starker Inflation?

Kreditnehmer und Schuldner profitieren in Zeiten einer Inflation.

Nehmen wir an, dass Schuldner S Schulden in Höhe von 1.000 EUR bei der Bank B hat. Steigt die Inflationsrate nun, verliert das Geld also an Wert, dann schuldet S der Bank nominell immer noch 1.000 EUR, aber diese 1.000 EUR sind weniger Wert. Die reale Schuldensumme sinkt also zu Gunsten des Schuldners.

3. Was passiert bei einer Inflation mit meinem Bargeld?

Mit dem Bargeld an sich passiert erstmal nicht viel. Der grüne Euroschein wird immer noch mit der Nummer 100 bedruckt und 100 Euro wert sein. Die Inflation greift folglich nicht den sogenannten nominalen Wert, sondern den realen Wert an. Konntest du dir für diesen 100 Euro Schein vor einiger Zeit noch zweimal den Tank auffüllen, so kannst du dies mit fortschreitender Inflation nur noch eineinhalb oder einmal. Das Bargeld verliert an Wert.

5. Wie rette ich mein Geld vor Inflation?

Lässt du dein Bargeld einfach auf dem Bankkonto oder unter dem Kopfkissen liegen, verliert es mit der Zeit immer mehr an Wert und wird von der Inflation aufgefressen. Die einzige Möglichkeit, Geld in einer Zeit von niedrigen Zinsen und hoher Inflation zu retten, ist, eine Anlageklasse zu finden, die höhere Zinsen einbringt als die Inflation an Geldwert vernichtet. Liegt die Inflation beispielsweise bei 5 %, so gilt es eine Anlage zu finden, die gleich oder mehr als 5 % Rendite einbringt. Vergleichsweise sichere Anlagen wie Immobilien oder auch spekulativere Alternativen wie Aktien versprechen, ein solcher Zufluchtsort zu sein. Wer langfristig in Aktien investiert, kann durchschnittlich eine Rendite von 7-9 % verbuchen und läge damit über der fiktiven Inflationsrate. Die Anlagenklasse Immobilien konnte im Jahr 2021 hingegen eine immer noch vorzeigbare Rendite von durchschnittlich 3,89 % verzeichnen. Vergleicht man das mit Strafgebühren bei der Hausbank oder der wertfressenden Inflation, ergibt sich ein gutes Geschäft.

6. Was bedeutet eine höhere Inflation?

Liegt die Inflation beispielsweise höher als das von der Europäischen Zentralbank angepeilte Ziel von rund 2 %, kann dies verschiedene Folgen nach sich ziehen. Verbraucherinnen und Verbraucher können sich in der Folge weniger leisten. Der Konsum sinkt. Dies führt zu weniger Nachfrage, die zur Folge haben, dass Unternehmen weniger Umsatz machen und die Preise erhöhen, Löhne senken oder Arbeitsplätze einsparen. Im schlimmsten Falle führt dies zu einer Spirale, die die Wirtschaft in eine Rezension oder Depression führt.

7. In was investieren bei Inflation?

Neben den eher bekannten Anlagemöglichkeiten wie Immobilien und Aktien, kann das Geld auch in Unternehmensanleihen oder Edelmetalle wie Gold und Silber aussichtsreich investiert erscheinen. Dazu sollte man Folgendes wissen:

Mit einer Unternehmensanleihe wird man im Gegensatz zu einer Aktie nicht Miteigentümer eines Unternehmens, sondern leiht diesem Geld, wie es eine Bank tun würde. Eine wichtige Rolle aus Sicht des Investors spielt hierbei die Einschätzung der zukünftigen Bonität des Unternehmens.

Edelmetalle wie Gold und Silber sind Klassiker der Anlage. Diese lassen sich im Gegensatz zu Papiergeld nicht unendlich vermehren und steigen somit kontinuierlich im Wert. Nicht umsonst werden Edelmetalle auch Krisenwährung genannt. Doch auch Gold hängt selbsterklärend vom Marktpreis und vom Glauben an den Wert ab. Etwas produzieren kann man damit nicht direkt, essen lässt es sich nicht und bewohnbar ist es ebenso wenig.

Grundsätzlich sind Sachwerte bei einer hohen Inflation vorzuziehen, da sie einen eigenen Wert haben und diesen selten verlieren. Das können Diamanten, Uhren, Whisky, Rohstoffe oder auch Land sein.

8. Was passiert mit Immobilien bei Inflation?

Grundsätzlich steigen auch die Preise für Immobilien bei einer Inflation. Während dies für Mieter einer Immobilie aufgrund potenziell steigender Mieten eine negative Auswirkung haben kann, lohnt es sich für Eigentümer, die die Immobilie finanziert haben, gleich doppelt, denn zum einen steigt der Wert der Immobilie und zum anderen sinkt der reale Schuldenwert.

9. Was sind die 3 Hauptursachen für Inflation?

Inflationszyklen können mehrere Ursachen haben. Zumeist spielen jedoch die vorhandene Geldmenge im System, Preise für Rohstoffe und Löhne sowie die Geldpolitik eine zentrale Rolle.

Die Geldmenge kann den realen Wert einer Währung durch Überangebot in die Höhe schnellen lassen, steigende Rohstoffpreise beeinflussen im Verlauf der Produktionskette die Preise von Endprodukten sowie Dienstleistungen und steigende Löhne ziehen Preiserhöhungen auf Angebotsseite nach sich.

10. Was tun mit Ersparnissen während der Inflation?

Ersparnisse sollten bei niedrigen Zinsen und Geldentwertung durch Inflation nicht unverzinst verwahrt werden. Die schlechteste Idee für die Aufbewahrung von Ersparnissen während einer solchen Phase ist mithin das Bankkonto oder Sparbuch. Vielmehr sollte eine Anlage gefunden werden, die durch eine positive Rendite die negativen Auswirkungen der Inflation auf den Geldwert ausgleichen oder sogar übertreffen kann.

Damit du keinen unserer wöchentlichen Tipp-Videos wie diese verpasst, trage dich in unseren Verteiler ein:

Hier findest du weiterführende Links:

Freitagstipps abonnieren: https://thorstenwittmann.com/klartext/

Thorsten Wittmann Erfahrungen: https://thorstenwittmann.com/erfahrungen-und-bewertungen/

Hier geht es zu unserem YouTube-Kanal:

►►https://www.youtube.com/user/ThorstenWittmann?sub_confirmation=1

Hier kannst du unsere Facebook-Fanpage abonnieren:

►►https://www.facebook.com/finanzenmitklartext

Hier geht es zu meinem Linkedin Profil:

►►https://www.linkedin.com/in/thorstenw1

Hier geht es zu meinem XING Profil:

►►https://www.xing.com/profile/Thorsten_Wittmann2

Hier geht es zu meinem Twitter Profil:

►►https://twitter.com/T_Wittmann

Hier geht es zu meinem Instagram Profil:

►►https://www.instagram.com/thorstenwittmann/