Wenn du in deiner Umgebung fragst, findest du sicher schnell Personen, die eine oder mehrere Lebensversicherungen besitzen.

More...

Gerade aus dem Finanzbereich werden aber Stimmen laut, die Lebensversicherungen ein schlechtes Zeugnis ausstellen. Nun stellt sich die Frage: Sind Lebensversicherungen eine gute Anlagemöglichkeit oder einfach legaler Betrug?

Lebensversicherung: Welche Arten gibt es?

Wie bei jeder erfolgreichen Masche, um Menschen ihr Geld aus der Tasche zu ziehen, gibt es auch bei der Lebensversicherung eine Vielzahl an Arten. Die meisten Lebensversicherungen können in eine von fünf Kategorien zusammengefasst werden.

Doch zunächst: Was versteht man unter einer Lebensversicherung? Die Grundidee der Lebensversicherung ist einen Sicherheitsbetrag anzusparen, um im Falle des Todes oder anderer gravierender Einschnitte in das Leben eines Versicherungsnehmers, die eigenen Angehörigen abzusichern.

Später entwickelte sich die Lebensversicherung auch zu einer Form der Altersvorsorge für den Versicherungsnehmer und seine Familie. Mittlerweile hat sich die Lebensversicherung dahingehend weiterentwickelt, dass sie dem Fondssparen sehr ähnlich wurde. Die Kosten bei einer Lebensversicherung im Vergleich zum Anlegen eines Fonds sind jedoch wesentlich höher. Auch Renten- und Berufsunfähigkeitsversicherungen zählen zu den Arten der Lebensversicherungen.

Risikolebensversicherung

Nun kommen wir zur ersten Art der Lebensversicherungen. Die ersten Lebensversicherungen, die auf den Markt kamen, würde man heute Risikolebensversicherung nennen. Bei der Risikolebensversicherung gibt der Versicherungsnehmer einem Versicherungsunternehmen regelmäßig kleine Beträge, sogenannte Risikobeiträge. Versicherungsnehmer und Versicherer einigen sich auf eine bestimmte Laufzeit.

Kommt es in diesem Zeitraum zum Todesfall, zahlt die Versicherung die vertraglich festgelegte Summe an eine oder mehrere vertraglich festgelegte Personen, im Fachjargon meist Hinterbliebene oder Begünstigte genannt, aus. Überlebt jedoch der oder die Versicherte den Ablauf des Versicherungszeitraums, so verfällt der eingezahlte Risikobeitrag. Bei einer klassischen Risikolebensversicherung gibt es einen großen Nachteil: Lebt die versicherte Person bei Vertragsende, gibt es keine Auszahlung.

Die Risikolebensversicherung ist also nicht für die versicherte Person selbst, sondern die Hinterbliebenen, wie Ehepartner, Kinder oder andere Angehörige gedacht. Sie ist eine Versicherung im klassischen Sinn und keine Form der Vermögensanlage. Man nennt sie oft auch Hinterbliebenenschutz.

Ist die Versicherungssumme der Risikolebensversicherung hoch genug, kann sie auch für die Absicherung eines Kredites genutzt werden.

Kapitallebensversicherung

Unterhält man sich mit einem Versicherungsvertreter, meint dieser meist die kapitalbildende Lebensversicherung, wenn er generell von einer Lebensversicherung spricht. Die Kapitallebensversicherung unterscheidet sich von der Risikolebensversicherung dahingehend, dass der Versicherte über den Risikoanteil hinaus noch einen zusätzlichen Anteil einzahlt. Bei der Kapitallebensversicherung handelt es sich also um ein Produkt mit dem Ziel, Geld anzusparen. Es ist weniger eine klassische Versicherung als ein Sparprodukt.

Investiert der Versicherungsnehmer etwa 10 Euro Risikoanteil in die Kapitallebensversicherung und darüber hinaus einen Sparbetrag von zum Beispiel 90 Euro, werden insgesamt 100 Euro in den sogenannten Kapitaldeckungsstock im Versicherungsunternehmen angespart. Dieser Betrag wird fest verzinst, also zu einem gleichbleibenden Zinssatz über die Laufzeit der Lebensversicherung angelegt. Diese Laufzeiten dauern meist ein oder mehrere Jahrzehnte an. Nach dieser Versicherungsdauer, sollte der oder die Versicherte das Ende der Laufzeit erleben, bekommt der Versicherungsnehmer das angelegte Kapital ausbezahlt.

Von der Kapitallebensversicherung gibt es zwei Varianten: jene, die nur im Erlebensfall auszahlen und jene, die sowohl im Er- als auch Ablebensfall auszahlen. Kapitallebensversicherungen können sowohl einmalig oder auch als Rente ausbezahlt werden.

Fondgebundene Lebensversicherung

Bei der fondgebundenen Lebensversicherung unterscheidet sich primär die Art und Weise, wie die eingezahlten Prämien verwaltet werden, von der Kapitallebensversicherung. Während das Geld bei der Kapitallebensversicherung in den Kapitaldeckungsstock eingezahlt wird, wird bei der fondsgebundenen Lebensversicherung in ein Fonds-Portfolio investiert, das der Versicherungsnehmer selbst auswählen kann.

Das Versprechen bei fondsgebundenen Lebensversicherungen ist, dass ein höherer Zinsgewinn möglich, aber nicht garantiert ist, im Vergleich zur Kapitallebensversicherung.

Wer eine fondsgebundene Lebensversicherung in Betracht zieht, sollte jedoch bedenken, dass die Kosten und Gebühren für Lebensversicherungen sehr hoch sind. Daher wäre es in der Regel günstiger, direkt in einen Investmentfonds zu investieren. Da Versicherungen aber im Vergleich zu anderen Geldanlagen steuerlich anders behandelt werden – und manchmal begünstigt werden –, kann die steuerliche Situation des Versicherungsnehmers bei der Wahl zwischen einem klassischen Investmentfonds oder einer fondsgebundenen Lebensversicherung eine wichtige Rolle spielen. Um hier die bestmögliche Entscheidung zu treffen, empfiehlt es sich, den Rat eines Steuerberaters einzuholen.

Rentenversicherung

Die Rentenversicherung an sich ist keine eigene Gattung der Versicherung, sondern eine andere Art der Lebensversicherungen. Da sie aber umgangssprachlich und auch von den meisten Versicherungsvertretern und der Einfachheit halber als Rentenversicherung von den Lebensversicherungen abgegrenzt wird, ist dies den meisten Menschen nicht bewusst. Während man bei der Risikolebensversicherung Vorsorge dafür trifft, relativ bald zu sterben, wird bei der Rentenversicherung das Risiko der Langlebigkeit abgesichert. Was bedeutet das? Die Langlebigkeit abzusichern, bedeutet im Grunde Vorkehrungen zu treffen, um auch im hohen Alter Geld zur Verfügung zu haben, um den Lebensstandard zu erhalten. Die Rentenversicherung ist also im Grunde ein Werkzeug der privaten Altersvorsorge. Sie ergänzt die staatliche Altersvorsorge um eine persönliche Rente und soll so das Risiko der Altersarmut vermindern.

Während das Ersparte eines Tages ausgeschöpft sein könnte, ist das Versicherungsunternehmen bei einer Rentenversicherung verpflichtet, bis zum Tod zu zahlen. Dies kann, muss aber nicht, zum Vorteil des Versicherten geschehen. Man kann natürlich bei Abschluss der Rentenversicherung nicht wissen, wie alt man tatsächlich wird. Natürlich gibt es Faktoren, die dafürsprechen, dass man ein höheres Alter erreicht. Ein gesunder Lebenswandel, sowie auch viele langlebige und gesunde Vorfahren, sind etwa gute Indikatoren. Bestehende Krankheiten, Laster wie das Rauchen oder regelmäßiger Alkoholkonsum, oder auch eine Familiengeschichte voll Krankheiten, veranlassen zu dem Schluss, eher auf ein kurzes Leben zu blicken.

Trotzdem garantiert der Versicherungsvertrag bei einer Rentenversicherung meistens, dass das Versicherungsunternehmen auch nach Erreichen der Versicherungssumme weitere Leistungen erbringen muss.

Dessen sind sich auch die Versicherer bewusst. Dementsprechend nutzen sie sogenannte Sterbetafeln, um zu kalkulieren, wie alt die Versicherungsnehmer statistisch normalerweise werden. Bei der Berechnung der Prämien und Renten kalkulieren sie jedoch mit einem höheren Alter, als statistisch zu erwarten ist. Während sie also wie ein nützliches Werkzeug der Altersvorsorge wirkt, besteht doch das Risiko, dass der Versicherungsbetrag oder die Vertragslaufzeit dazu führen, dass die ausgezahlte Leistung geringer ist als die eingezahlten Versicherungsgebühren.

Berufsunfähigkeitsversicherung

Auch die Berufsunfähigkeitsversicherung würde man auf den ersten Blick nicht zu den Lebensversicherungen zählen, da sie in der Umgangssprache und auch von den meisten Versicherungsvertretern nicht wie eine behandelt wird. Sie ist jedoch der Risikolebensversicherung sehr ähnlich, auch wenn sie ein anderes Risiko versichert. Während die Risikolebensversicherung die Hinterbliebenen im Todesfall des Versicherungsnehmers absichert, sichert die Berufsunfähigkeitsversicherung den Versicherungsnehmer gegen Berufsunfähigkeit ab. Kommt es zum Beispiel durch einen Unfall oder eine Krankheit zu einer Situation, in der man über einen längeren Zeitraum oder permanent seinen Beruf nicht mehr ausüben kann, wird eine monatliche Rente gezahlt, die dabei hilft, die Einkommenslücken zu überbrücken.

Während also die Risikolebensversicherung die Existenz der Familie nach einem Todesfall sichern soll, soll die Berufsunfähigkeitsversicherung die Existenz auch gegen das Risiko von Krankheit und Invalidität absichern.

Während es auch hier, wie bei allen Versicherungsprodukten, wichtig ist, die Angebote zu vergleichen, ist das Abschließen einer Berufsunfähigkeitsversicherung prinzipiell empfehlenswert.

Lohnen sich alle Arten von Lebensversicherungen?

Nach diesem Überblick über die verschiedenen Arten von Lebensversicherungen zeigt sich nun, dass sich nicht alle Arten von Lebensversicherungen lohnen. Während die Berufsunfähigkeitsversicherung eine gute Absicherung gegen Unfälle und Krankheiten und den dadurch entstehenden Einkommensausfall darstellt, oder die Risikolebensversicherung die Angehörigen im Falle des Todes gegen plötzliche Kosten absichert, sind die oft als Anlagemöglichkeiten gepriesenen Kapitallebensversicherungen, die fondsgebundene Lebensversicherung , sowie die Rentenversicherung oft ein Verlustgeschäft für die Versicherten.

Etwas, das man zusätzlich beim Abschluss von Lebensversicherungen allgemein bedenken sollte, ist, dass die Versicherer vor dem Abschließen der Versicherung eine Gesundheitsprüfung verlangen können und auch oft werden, die die Höhe der Versicherungsbeiträge massiv anheben kann, ohne die Leistung zu verbessern.

Ein weiterer wichtiger Punkt, den man beim Vergleich von Versicherungsprodukten beachten sollte, ist die Vertragslaufzeit sowie die Summe der in dieser Laufzeit eingezahlten Versicherungsbeiträge im Verhältnis zum Versicherungsbetrag. Diese Rechnung ist für alle Arten von Lebensversicherungen vor dem Abschluss des Vertrags wichtig.

Vor- und Nachteile von Lebensversicherungen, braucht man eine Lebensversicherung?

Nachdem wir nun einen guten Überblick über die verschiedenen Variationen von Lebensversicherungen haben, bleibt die Frage: Braucht man eine Lebensversicherung? Um diese Frage zu beantworten, ist es sinnvoll, die Vor- und Nachteile zu vergleichen.

Ein wesentlicher Vorteil ist die hohe Planbarkeit der Versicherung, denn selbst bei fondsgebundenen Lebensversicherungen wird eine Mindestversicherungssumme garantiert. So hat man den Vorteil, dass man von Anfang an recht gut weiß, was einen erwartet.

Zudem ist eine Lebensversicherung auch als Geldanlage von hoher Sicherheit ausgezeichnet. Natürlich gibt es in der Geldanlage keine absoluten Garantien, aber durch das Versicherungsrecht sind Lebensversicherungen stärker abgesichert als manche andere Anlageform. Dementsprechend ist es kein Wunder, dass die Lebensversicherungen in all ihren Arten als Altersvorsorge, Geschenk für Kinder und Vermögensanlage beliebt sind.

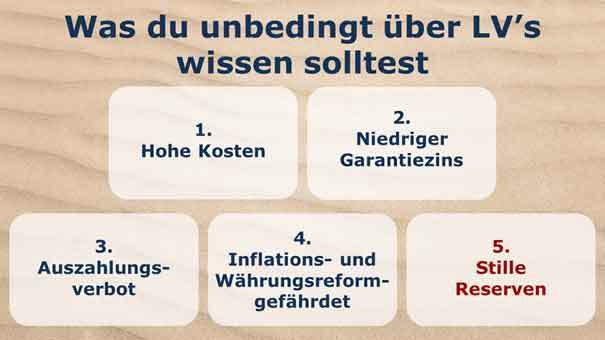

Dagegen stehen natürlich die Nachteile bei Lebensversicherungen.

Als erste sind hier die sehr hohen Kosten zu nennen. Während mittlerweile rechtlich nachgebessert wurde, sind die Kosten für Lebensversicherungen immer noch sehr hoch. Meist liegen sie im Bereich um die 20 Prozent. Das bedeutet, bei einer Veranlagung von 100 Euro im Monat gehen 20 Euro für Kosten und Gebühren drauf. Besonders bei einer vorzeitigen Kündigung kann so der sogenannte Rückkaufbetrag wesentlich geringer ausfallen als die bisher eingezahlte Prämiensumme.

Gleichzeitig stehen die Lebensversicherungen vor dem Problem, niedrige Garantiezinsen zu geben. Aktuell liegt dieser in Deutschland etwa bei 0,9 %. Bedenkt man, dass damit erst die Einzahlung nach Abzug der Kosten verzinst wird, verwundert es nicht, wenn das Wachstum des Kapitals enttäuscht. Natürlich lassen sich bei eingehenden Vergleich Banken und Versicherer finden, die attraktive Verträge anbieten.

Ein großes Risiko stellt auch das Auszahlungsverbot laut § 314 VAG in Deutschland oder § 316 VAG in Österreich dar. Es besagt nämlich, dass der Gesetzgeber jederzeit die Auszahlung von Lebensversicherungen unterbinden kann, während der Lebensversicherungskunde weiter seine Beiträge einzahlen muss. Sollte also die Branche zum Beispiel bei einer Finanzkrise in Schwierigkeiten kommen, verlieren die Versicherungsnehmer den Zugriff auf ihr angespartes Kapital. In Anbetracht der geopolitischen Krisen der Gegenwart und der daraus resultierenden instabilen Finanzsysteme, ist ein solches Auszahlungsverbot jederzeit plausibel.

Aber nicht nur ein Auszahlungsverbot, sondern auch generelle Inflations- und Währungsreformen stellen ein Risiko für Lebensversicherungsverträge dar. Allein im 20. Jahrhundert kam es zweimal vor, dass Lebensversicherungen im deutschen Sprachraum fast komplett entwertet wurden.

Beobachtet man nun die Inflationsentwicklung in der Gegenwart, lohnt es sich, den bestehenden Lebensversicherungsvertrag zu überprüfen und möglicherweise eine Kündigung vor Vertragsende, oder, sollte es sich um einen Vertrag aus dem Zeitraum zwischen dem 29. April 1994 und dem 31. Dezember 2007 handeln, möglicherweise von dem sogenannten Widerrufsjoker, also der Möglichkeit, den Vertrag rückabwickeln zu lassen, Gebrauch zu machen.

Dies ist möglich, da es in diesem Zeitraum anstelle einer Widerrufsmöglichkeit ein Widerspruchs- und Rücktrittsrecht gab, und mehrfach festgestellt wurde, dass die Versicherungen damals gar nicht oder fehlerhaft über diese Rechte belehrt hatten. Eine solche Rückabwicklung kann sich lohnen, da in diesem Fall der Versicherer weit mehr zurückzahlen muss als im Falle einer Kündigung. Im Falle einer regulären Kündigung gibt es nur den Rückkaufwert, sprich die eingezahlten Beträge abzüglich der Kosten und Gebühren zuzüglich der erwirtschafteten Zinsgewinne.

Nun kommen wir zu dem Nachteil, der dafür gesorgt hat, dass Lebensversicherungen oft als legaler Betrug angesehen werden. Hierbei handelt es sich um die sogenannten stillen Reserven. Stille Reserven anzulegen bedeutet, dass die Versicherer ihre Kunden nicht an Gewinnen aus Immobilien, Aktien und anderen Geschäftsgebaren teilhaben lassen. Dadurch konnten die Versicherungen riesige Reserven anhäufen, die nicht an die Versicherten ausgeschüttet wurden.

Nun bleibt nur noch die Frage: Braucht man eine Lebensversicherung?

Diese Frage lässt sich nicht in einem Artikel pauschal für alle Versicherten und Interessenten beantworten. Dies liegt daran, dass es viele Arten von Lebensversicherungen gibt, die für unterschiedliche Lebenssituationen geeignet sind. Während sie als Vermögensanlage im Vergleich hinter Investmentfonds und anderen Sparprodukten zurückbleiben, könnten sie durch die rechtliche Sonderstellung der Versicherer im Vergleich zu regulären Banken in manchen Situationen doch geeignet sein.

Besonders für Selbstständige, Unternehmer und Freelancer bietet sich die Berufsunfähigkeitsversicherung als zusätzliche Absicherung gegen Einkommensausfälle an. Auch eine Rentenversicherung, sofern sowohl deren Versicherungsleistung als auch die Vertragsdauer entsprechend vorteilhaft sind, kann eine nützliche Ergänzung des Versicherungsportfolios darstellen. Hier ist auch zu beachten, dass manche Rentenversicherungen im Falle des Todes auf Hinterbliebene, sowohl Angehörige als auch Personen aus dem Freundes- und Bekanntenkreis, übertragen werden können.

Alles in allem steht bei der Entscheidung für oder gegen Produkte aus der Sparte Lebensversicherung, sei es eine klassische Risikolebensversicherung,eine Kapitallebensversicherung und Sonderformen wie die Berufsunfähigkeitsversicherung oder die Rentenversicherung, der gründliche Vergleich der Versicherungsverträge mit all seinen Klauseln, der Vertragslaufzeit, dem Versicherungsbetrag und den Möglichkeiten zur Absicherung im Fokus. Hierbei kann man sich sowohl an die verschiedenen Versicherungsanbieter in der direkten Umgebung wenden, aber auch diverse Onlineplattformen bieten viel Material, um die Versicherungsanbieter direkt vergleichen zu können.

Damit du keinen unserer Tipps und Tricks verpasst, trage dich in unseren legendären Klartext-E-Letter ein:

Hier findest du unsere Links:

Keinen Freitagstipp verpassen: https://thorstenwittmann.com/e-letter

Besuche auch gerne unsere Social-Media-Kanäle, unter anderem auch den YouTube-Kanal zu Faszination Freiheit.

>> Hier kannst du unseren YouTube-Kanal abonnieren

>> Hier kannst du unsere Facebook-Fanpage abonnieren

>> Hier geht es zu meinem Linkedin Profil

>> Hier geht es zu meinem XING Profil

>> Hier geht es zu meinem Twitter Profil

>> Hier geht es zu meinem Instagram Profil